| Como está a rentabilidade dos setores não financeiros na comparação entre empresas negociadas na B3 e nas bolsas americanas?

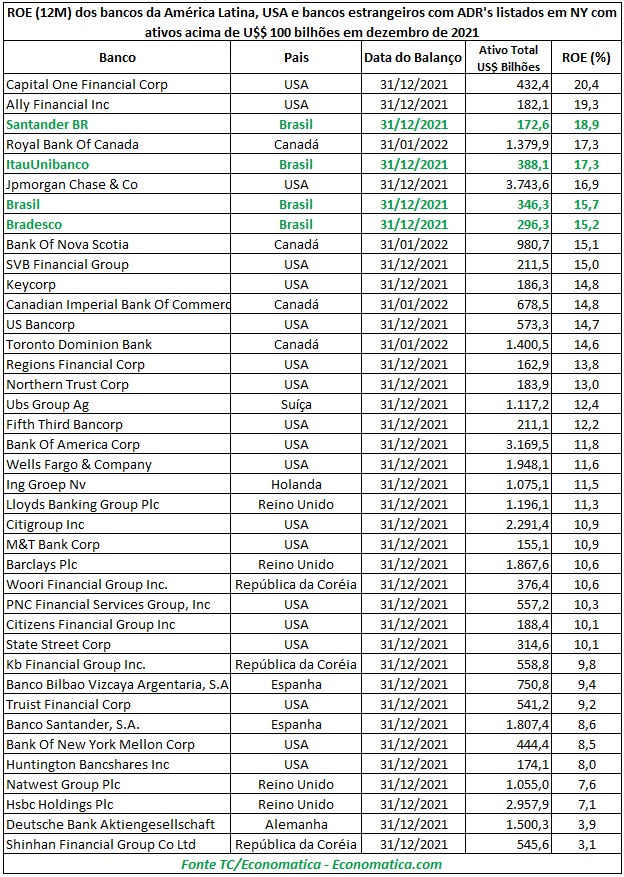

Metodologia O rol de empresas consideradas se refere as empresas ativas em 11/04/2022.O ROE calculado se refere à rentabilidade anual em relação ao patrimônio médio de cada ano fiscal, segundo demonstrativos divulgados nos órgãos primários da informação de cada país (CVM, SEC etc.), dados que são recepcionados e apresentados pela TC/Economatica. A base de dados da TC/Economatica tem 416 bancos da América Latina, USA e do restante mundo com ADRs negociados nos USA, sendo 374 empresas não financeiras no Brasil e 3.871 empresas listadas nos USA (incluindo ADRs).Os “grandes bancos” são representados por bancos com ativos superiores a US$ 100 bilhões em dezembro de 2021, em “outros bancos” figuram os demais bancos que não atingiram a marca de US$ 100 bilhões em ativos. As “demais empresas Brasil x Estados Unidos” são todas as empresas não financeiras da bolsa brasileira, mais as empresas negociadas nas bolsas americanas. No levantamento dos bancos brasileiros foram considerados os bancos ativos com ativos superiores a U$$ 100 bilhões em dezembro de 2021. Rentabilidade sobre o patrimônio (ROE) dos bancos com ativos acima de US$ 100 bilhões Para gerar o ranking foi utilizado o ROE referente à rentabilidade anual em relação ao patrimônio médio do ano fiscal encerrado em dezembro de 2021. 39 bancos da amostra têm ativos totais acima de US$ 100 bilhões. Os USA lideram a lista com 19 bancos, seguido por Brasil, Canadá e Grã-Bretanha, com quatro bancos cada. O Japão e a Coreia do Sul têm três bancos, a Espanha e a Índia têm dois bancos e outros quatro países possuem uma instituição nesse ranking. Em 2021, os bancos americanos, brasileiros e canadenses lideram o ranking. O banco americano Capital One lidera a lista com ROE de 20,4%, seguido pelo também americano Ally Financial (com 19,3%) e pelo Santander (com 18,9%). Na 4ª colocação está o Royal Bank of Canadá (com 17,3%), seguido pelo Itaú Unibanco (com 17,3%). O JPMorgan está na 6ª colocação, sendo o terceiro banco americano da lista (com 16,9%). Na sequência aparecem Banco do Brasil e Bradesco, com 15,7% e 15,2%, respectivamente. |

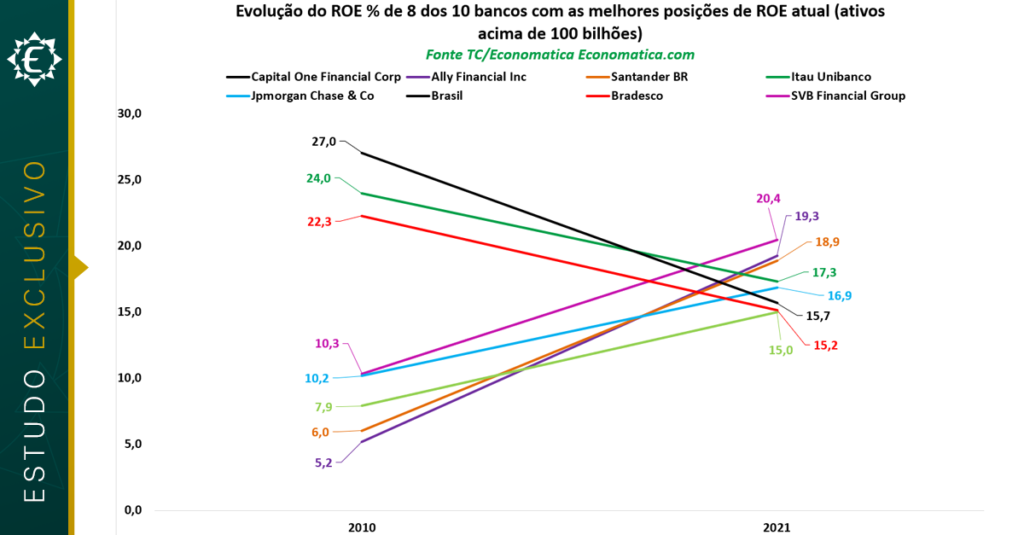

| Evolução do ROE % anual de 8 dos 10 bancos com as primeiras posições de rentabilidade sobre o patrimônio em dezembro de 2021

Consideramos no levantamento os bancos com ativos superiores a US$ 100 bilhões em dezembro de 2021 e que estiveram presentes na mostra com ROE calculado desde 2010 em todos os anos. Os bancos Royal Bank Of Canada e Bank Of Nova Scotia não apresentam ROE antes de 2013, por isso não foram considerados. Três dos grandes brancos brasileiros, incluindo Banco do Brasil, Itaú Unibanco e Bradesco tiveram uma queda expressiva no ROE, enquanto os bancos americanos Capital One, Ally Financial, JPMorgan, SBV Financial e o brasileiro Santander tiveram uma alta expressiva em relação à 2010. É possível observar que a diferença de ROE entre os bancos mais rentáveis e os demais em 2010 era mais distante em termos percentuais, e atualmente (até dez/2021) passaram a convergir para valores aproximados. |

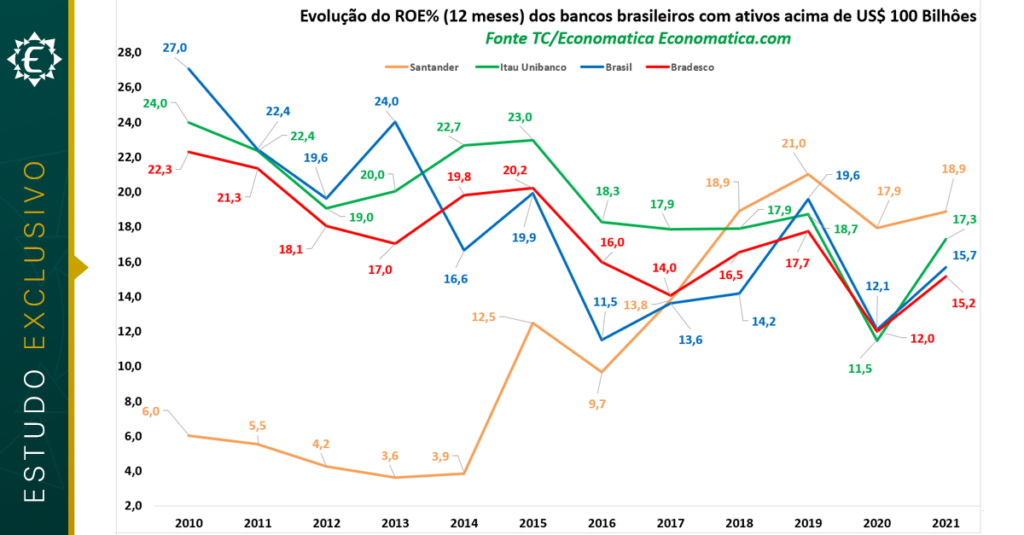

| Santander Brasil, Itaú Unibanco, Banco do Brasil e Bradesco

O gráfico a seguir apresenta a evolução do ROE dos quatro maiores bancos do Brasil, de 2010 a 2021. Até 2017, o Santander figurava em quarto lugar, a partir de 2016 o ROE desse banco tem crescimento constante, saindo de 9,7% para 18,9% em dezembro 2021, com um recuo de -3,1 pontos percentuais no resultado de 2020 (em relação ao resultado apresentado em 2019). O Itaú Unibanco, o Banco do Brasil e o Bradesco, que tinham hegemonia nos três primeiros lugares de 2010 até 2017, apresentaram uma tendência geral de queda e não recuperaram a rentabilidade que tinham em 2010 até o resultado apresentado em dezembro de 2021. O Santander Brasil lidera a lista pelo quarto ano consecutivo. A rentabilidade mediana dos valores dos ROEs apresentados em dezembro de 2021 pelos quatro bancos foi de 16,5%. |

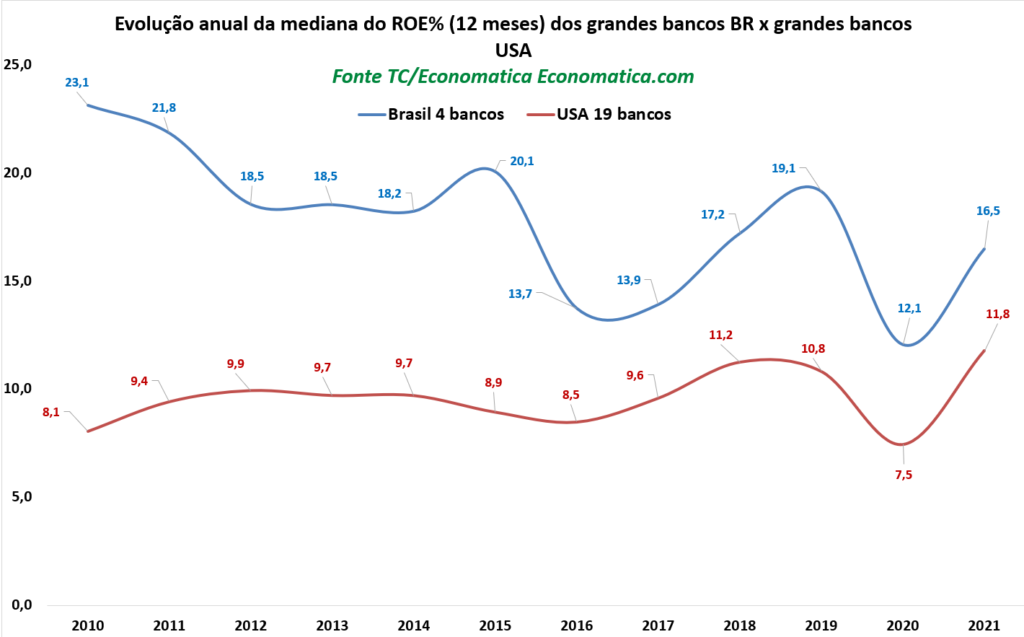

| Mediana dos grandes bancos Brasileiros e dos grandes bancos dos USA

A rentabilidade mediana no ROE dos quatro bancos brasileiros em dezembro de 2021 foi de 16,5%, com queda de -6,6 pontos percentuais em relação a 2010. Os brasileiros tiveram de 2016 a 2019 uma sequência de crescimento na mediana que foi interrompida pelo resultado de 2020, e apresentam uma recuperação de 4,4 pontos percentuais em relação à rentabilidade mediana de 2020. A mediana do ROE dos 19 bancos dos USA apresentou uma sequência aproximada ao longo dos anos, que varia entre 8% e 11%. Entre 2019 e 2020 é observado um recuo relevante e, na sequência, uma recuperação que representa um aumento de 4,3 pontos percentuais na mediana do resultado apresentado de 2021 (em relação a 2020). A mediana da rentabilidade dos grandes bancos brasileiros sempre foi maior que a dos grandes bancos negociados nos USA, segundo dados do período analisado. Apesar de a distância ter diminuído, os brasileiros seguem mais rentáveis na mediana. |

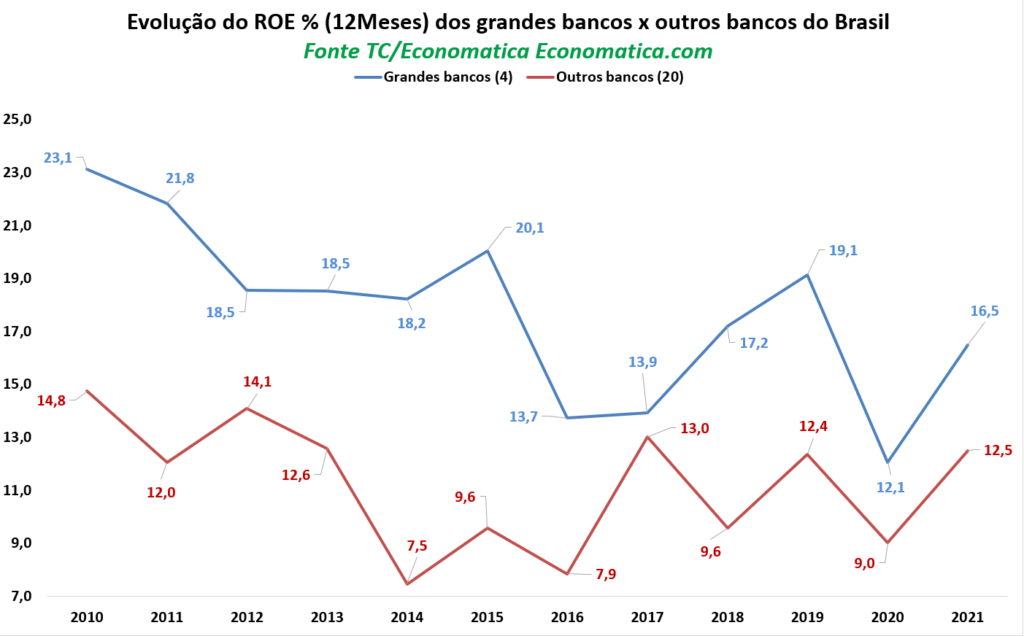

| Grandes bancos x demais bancos No Brasil A diferença entre a rentabilidade mediana dos grandes bancos em relação aos demais bancos do Brasil apresentava uma diferença de 8,3 pontos percentuais em 2010 e em 2021 há uma diferença de 4 pontos percentuais. |

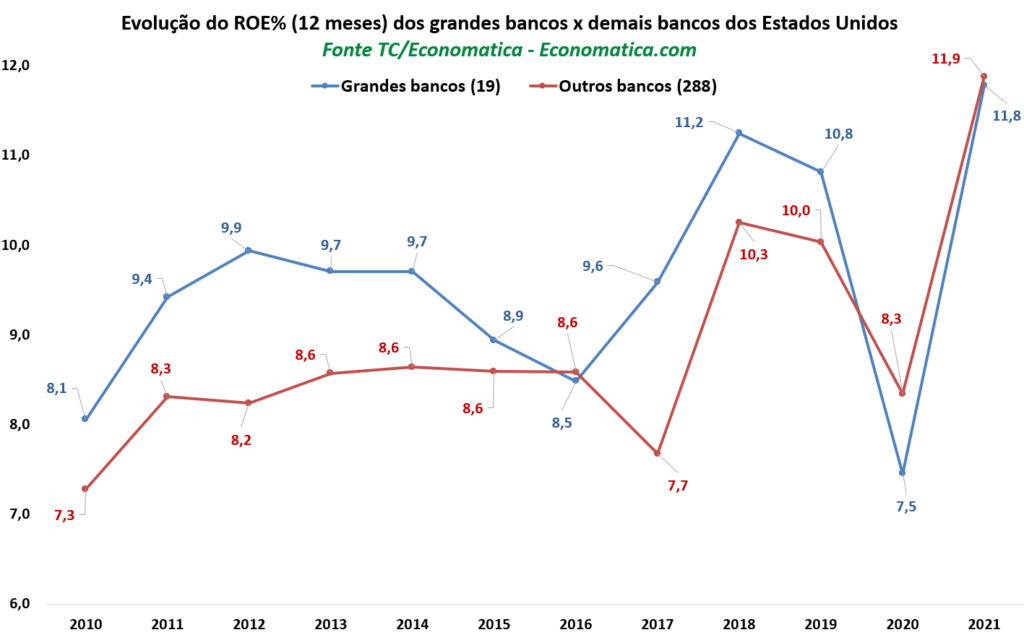

| Nos Estados Unidos

A diferença entre a rentabilidade mediana dos grandes bancos em relação aos demais bancos nos USA nunca foi superior a 2%, de 2010 a 2021, tendo os dois menores valores em 2010 com diferença de 0,8 pontos percentuais e em 2021 com diferença de 0,1 pontos percentuais, o que demonstra que as medianas atuais de rentabilidade são equivalentes. |

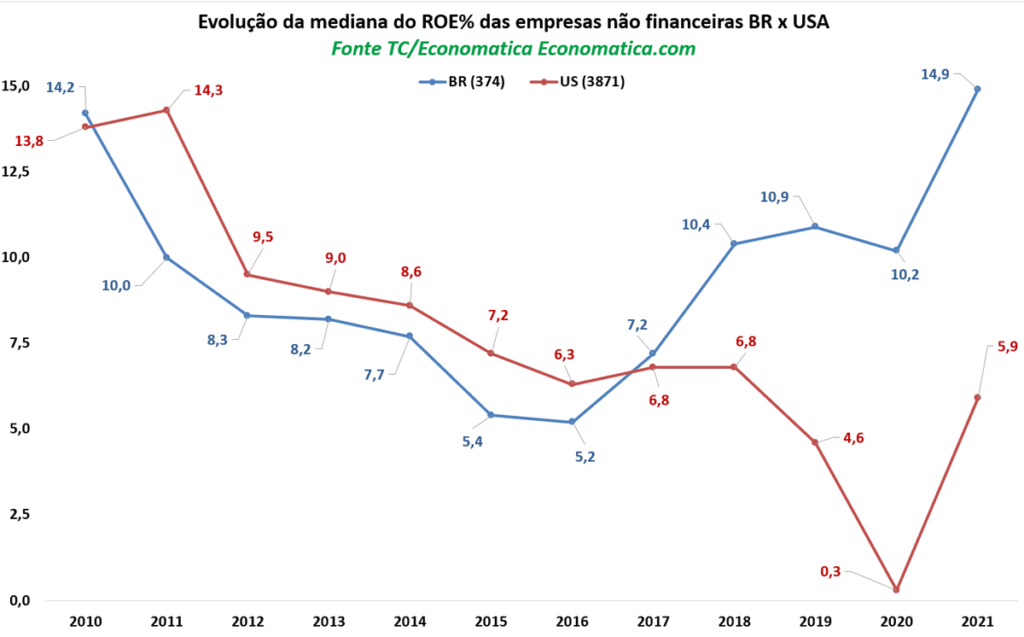

| Demais empresas Brasil x Estados Unidos

Diferente do que é possível observar na relação de rentabilidade mediana entre os bancos, a diferença dos ROEs medianos entre as empresas negociadas na bolsa brasileira e nas bolsas americanas era próxima em 2010, apresentando uma diferença percentual de 0,4 p.p. Nos últimos resultados divulgados essa distância se alargou até 9,9 p.p. em 2020 e 9,0 p.p. em 2021. Os Estados Unidos, que vinham apresentando rentabilidade mediana superior ao Brasil desde 2011 até 2017, tiveram uma forte queda entre 2018 e 2020. Apresentaram uma recuperação relevante de 5,6 p.p. em 2021, em relação à rentabilidade mediana de 2020. O Brasil iniciou um ciclo de alta em 2016 na mediana do ROE, superando a mediana de rentabilidade das empresas negociadas nas bolsas americanas com um pequeno recuo de -0,7 p.p. em 2020. Na sequência é possível observar uma recuperação em 2021, que supera o valor da máxima histórica de 14,2% vista em 2010. É também possível desprender do gráfico que a vertical de recuperação do crescimento de 2021 em relação a 2020, vista na mediana das empresas negociadas nas bolsas americanas, é de 5,6 p.p., e nas empresas que são negociadas na bolsa local 4,7 p.p. |

| Caso deseje personalizar o estudo e seja usuário da nossa solução, entre em contato com nosso suporte pelo telefone 011 40813800 ou pelo e-mail [email protected] para que possamos lhe auxiliar na elaboração do levantamento. Se ainda não for usuário da nossa plataforma, solicite um trial. |