O mercado de ações é um dos mais voláteis que existe. E dentro desse mercado, existem classificações de acordo com o valor de mercado das empresas, sendo elas Large Caps, Mid Caps ou Small Caps. Essa última categoria é das empresas com menor tamanho e ainda não figuram entre as maiores da nossa bolsa (apesar de já serem vencedoras por conseguirem realizar IPO em um país onde a taxa de mortalidade das empresas é elevado).

Há quem goste principalmente destas empresas. No Brasil, a gestora Trígono vem se destacando nos últimos anos pelo seu profundo conhecimento em small caps. Isso tem dado resultados: o fundo da gestora, o TRIG, entregou um retorno de 203% desde abril de 2018 contra 31% do Ibovespa e 39% do SMLL (índice de small caps da bolsa) no mesmo período. Ou seja, foi um retorno de mais de 50% ao ano utilizando a gestão ativa, seguindo um índice criado pela própria gestora chamado TRIG o qual representa as melhores empresas small caps selecionados pela equipe de gestão

Em sua metodologia de investimentos a Trígono defende uma tese chamada de “as sete lendas do mercado sobre as small caps”, em que a gestora demonstra sua confiança nesse segmento da bolsa e coloca por terra algumas das argumentações mais comuns sobre essa classe de fundos.

Lenda Nº1: Small Caps Tem Mais Risco

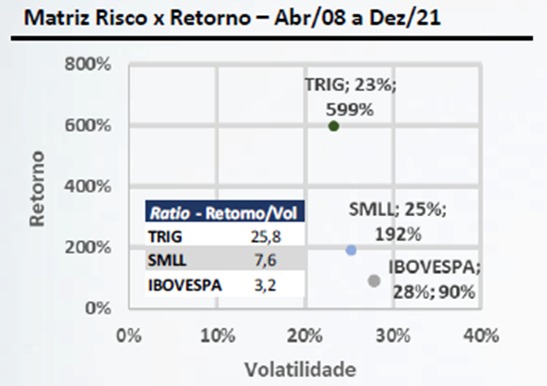

A primeira lenda é que small caps tem mais risco do que large caps, mas, como podemos ver – podemos ver que isso é mentira. Quando feito um estudo que comprar risco e retorno do IBOV vs SMLL vs TRIG de abril de 2008 até dezembro de 2021, a Trigono chegou ao seguinte resultado:

Tanto o Índice Trígono quanto o SMLL possuem um risco, medido pela volatilidade, menor do que o IBOV, mas com um retorno maior. No estudo a medida de retorno dividido pela volatilidade mostra uma maior eficiência da alocação de risco do índice TRIG em relação ao SMLL e ao Ibovespa.

Lenda Nº 2: Small Caps tem menos consistência

Comparando o índice TRIG contra o Ibovespa em janelas trimestrais de abril de 2008 em diante, a gestora chegou ao resultado que supera o Ibovespa em 93% das análises, enquanto o SMLL ganha do IBOV em 63% das observações. .

Como exercício de prova a gestora fez uma simulação de 60 mil aplicações e resgates de maneiras randômicas o retorno acumulado da carteira TRIG possui um retorno médio anual maior do que 14% ao ano. A carteira do TRIG rendeu 407% contra 54% do IBOV na janela estimada.

Lenda Nº3: Melhor Fazer Market Timing

Segundo a análise de estudo no período de abril de 2008 até dezembro de 2021 se o investidor tivesse perdido os 13 melhores pregoes de um total de 3.322 pregões, seu retorno acumulado teria sido de queda de 4% no SMLL e se excluirmos os 16melhores pregoes o retorno cairia para uma queda de 14%. Em outras palavras: tal análise nos índica que grande parte dos retornos está concentrada em poucos meses, o que reforça a tese de investimento de longo prazo, com o intuito de não perder o movimento.

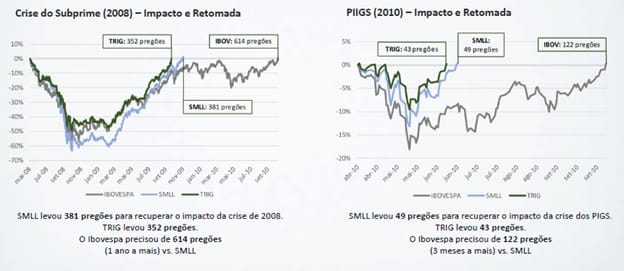

Lenda N°4: Large Caps se Recuperam Mais Rápido

O argumento de maior robustez nos indica que as empresas maiores tendem a ter recuperação mais rápida do que as small caps também cai por água baixo ao analisar números. A recuperação das crises de 2008 Subprime e 2010 PIIGS (crise na Europa, centrada em Portugal, Itália, Irlanda, Grécia e Espanha) conseguimos ver que tanto o TRIG quando o SMLL demoraram muito menos pregoes para retomarem os patamares pré-crise.

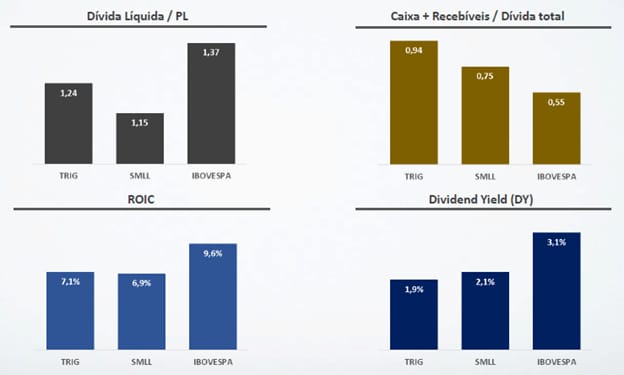

Lenda N°5: Small Caps São Mais Frágeis

Segundo o estudo da Trigono, analisando uma janela de 12 meses verificamos as empresas de menor capitalização tendem a apresentar melhores múltiplos de dívida, Caixa, P/L (Preço/Lucro) e dividend yield, reforçando o potencial sobre as Large Caps.

Lenda N°6: Small Caps Não Tem Liderança

A Trígono indica no seu estudo que existem diversos casos emblemáticos de empresas grandes que apresentaram graves problemas de governança, o que nos indica que não é um problema específico da capitalização das empresas. Ainda nesse tema o percentual de empresas no Novo Mercado, que exige o maior nível de governança na bolsa brasileira, é maior do que do Ibovespa.

Lenda N°7: Small Caps Não Tem liquidez

As 87 empresas contidas hoje no índice TRIG possuem a liquidez média diária de 22 milhões de reais por dia nos últimos 12 meses, o suficiente para a grande maioria dos investidores – pessoas físicas ou jurídicas. Já o SMLL possui uma liquidez média diária de 49 milhões.

Com essas 7 lendas sendo derrubadas pela Trígono a gestora busca trazer para os investidores um maior conhecimento sobre a classe Small Caps e retirar o medo de uma classe a qual a gestora acredita e possui seu principal fundo.

O Trigono Flagship Small Caps 60, o qual segue a principal estratégia da gestora está disponível na plataforma do modalmais através do link abaixo:

O post As 7 lendas do mercado sobre small caps apareceu primeiro em 1 Bilhão Educação Financeira.

Victor Oliveira