Algumas considerações sobre o FED:

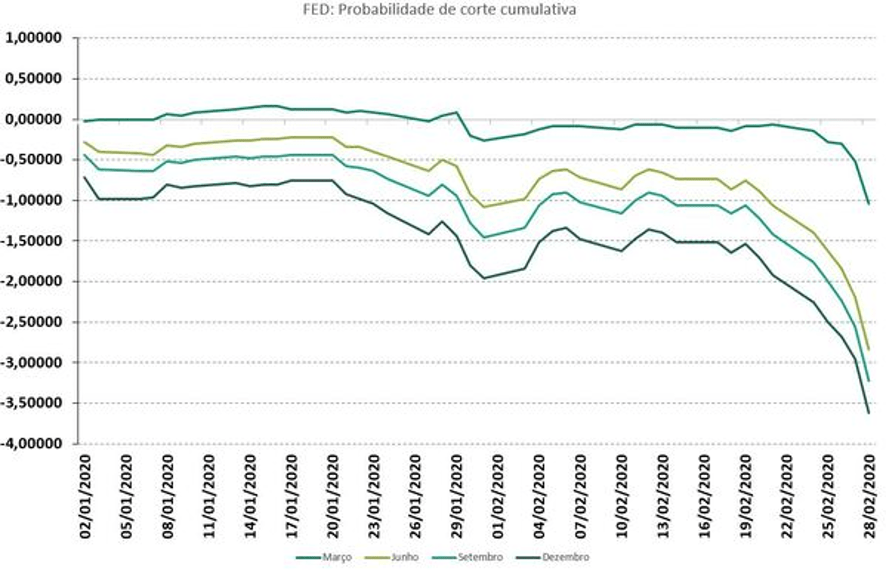

Ante o evidente choque dos mercados observado ao longo dos últimos dias, o mercado passou a precificar mais de três cortes de 0.25bps nos EUA para o restante do ano . (ver gráfico abaixo, que utiliza contratos de fed fund future). A rápida movimentação, principalmente se considerado a retórica predominante do FED no começo do ano enseja algumas ponderações.

Argumentos favoráveis a cortes:

• As condições financeiras (FCI) nos EUA estão claramente mais apertadas do que há cerca de duas/três semanas, com a forte queda do S&P e a queda de inclinação da curva como os principais vetores deste movimento. Caso não ocorra corte da taxa de juros, dada a precificação atual, o aperto das FCI será ainda mais violento, provocando: queda de bolsa, fortalecimento do dólar, abertura dos spreads de crédito e flattening da curva americana.

• Há um choque de confiança em curso. Na falta de tratamento viável no curto prazo para o vírus, resta somente aos governos de países afetados adotar os métodos chineses no caso de expansão do surto. Porém, quarentenas e fechamento de inteiras regiões criam evidente desproporcionalidade entre a quantidade de infectados e o impacto econômico. O resultado desta incerteza deveria ser evidente pelo lado da demanda, com retração do consumo privado e do investimento. Taxas de política monetária mais acomodativas podem ajudar nesta situação.

• A economia americana encontrava-se, antes do surgimento de coronavirus em um momento incerto: por um lado, havia otimismo quanto a retomada após a assinatura da primeira fase do acordo comercial entre EUA e China. Por outro lado, a incerteza resultante das eleições e da pouca profundidade do acordo eram sinais para questionar a projeção de crescimento próximo ao potencial e leve aceleração inflacionária. Dado que o ciclo recebe agora mais um choque, que deveria potencializar a incerteza mencionada, há clara possibilidade de crescimento significativamente abaixo do potencial.

• A inflação já não era preocupação para o FED antes do surto. Mantivemos por muito tempo que a tendência era desaceleração inflacionária dado que ela opera com defasagem em relação ao ciclo e este mostrava sinais de arrefecimento. Assim, preocupação com “sustos inflacionários” deveriam ser amenizados no momento. Ademais, as expectativas de inflação medidas pelo mercado (BE10YR) estão próximas ao low registradas em 2019, sugerindo aumento da preocupação com este item.

Argumentos contrários a cortes:

• Destaca-se que grande parte do choque que observamos em consequência do coronavirus vem pelo lado da oferta. Por mais que possamos especular sobre uma retração da demanda (o que é absolutamente razoável), a autoridade monetária tem poucas ferramentas para atuar com choques de oferta.

• Neste momento, ainda há pouca clareza sobre o real impacto do surto na atividade americana. Seria extremamente problemático para o FED atuar no sentido de dar mais acomodação para descobrir em um mês que o impacto foi menor do que o precificado pelo mercado nesta semana.

Advogamos desde o final do ano passado que o FED voltaria a cortar este ano por conta do terceiro e quarto pontos expostos em “argumentos favoráveis”. O surto do coronavirus reforça estes pontos e adiciona clara incerteza extra para o cenário americano. O custo de uma eventual decepção do FED (tudo mais constante) seria considerável.

No entanto, temos de evidenciar que por hora ainda não houve alteração na retórica por parte da liderança de alto-escalão do FED (Powell, Clarida, Williams) evidenciando que o comitê está mais disposto a agir de forma proativa e cortar a taxa de juros. Não podemos desconsiderar o ponto dois dos argumentos contrários ao corte. Se há algo que ficou patente ao longo do ano passado foi a grande cautela exercida pelo FED apesar dos sinais advindos do mercado e da economia real.

O risco aqui é que um FED excessivamente cauteloso leve a uma situação parecida ao ano passado: na medida em que não se mostram dispostos a sustentar as condições financeiras, estas apertam por retirar expectativas de corte a frente. Assim, cortes pontuais tornam-se inócuos por conta do aperto gerado pelo flattening da curva e queda do S&P.

Nossa expectativa já era na entrada do ano de três cortes na taxa de juros. Acreditamos que o mercado caminhará rapidamente para precificar quatro cortes ao longo do ano. Começando, provavelmente, em março.

Felipe Sichel

Estrategista do banco digital modalmais

Fonte: https://www.modalmais.com.br/blog