Dando continuidade à nossa série de verão, apresentamos a quinta empresa com padrões nos últimos três anos de resultados fortes no quarto trimestre e valorização das cotações nos meses referentes à época.

A empresa que atua no setor de varejo com foco no segmento de alimentos e eletrodomésticos vem sendo observada e até recomendada por muitas casas como veremos a seguir. Entende-se que apesar do cenário desafiador para o consumo e inflação, bem como a concorrência que o Grupo Pão de Açúcar (GPA) enfrenta, a empresa tem plenas condições para encarar seus objetivos

O setor em que o GPA atua (PCAR4)

O GPA atua principalmente no setor varejista de alimentos que, conforme a Associação Brasileira de Supermercados (ABRAS), respondeu por aproximadamente 5,2% do PIB brasileiro em 2018, demonstrando a importância do mesmo.

O setor varejista brasileiro de alimentos é altamente fragmentado. Segundo a ABRAS, as cinco maiores redes de supermercados que divulgam suas receitas à ABRAS representaram por volta de 37,0% do setor varejista de alimentos em 2018, em comparação com 39,7% em 2017 e 40,6% em 2016. As vendas brutas consolidadas do GPA representaram 15,1% das vendas brutas de todo o setor varejista de alimentos em 2018.

Isso demonstra a grande competividade do setor, mas também mostra o potencial de crescimento que ainda existe.

O GPA

A Companhia Brasileira de Distribuição, mais conhecida como Grupo Pão de Açúcar, é controlada pelo Grupo Casino, de capital francês e surgiu com a fundação da doceria Pão de Açúcar em 1948, na cidade de São Paulo, que posteriormente se tornou uma rede de supermercados.

Atualmente, a empresa divide suas operações nos segmentos de multivarejo e atacado de autosserviço.

No multivarejo, a companhia divide sua área de atuação entre supermercados, hipermercados, drogarias e lojas de conveniência através das marcas Pão de Açúcar, Extra, Mini Mercado Extra, Minuto Pão de Açúcar e Compre Bem Supermercados.

No atacado, a empresa atua sob a marca Assaí Atacadista.

Estratégias

Aqui iremos dividir entre as marcas do grupo.

Extra: Focada em atender as demandas dos clientes relacionadas a diferentes necessidades e ocasiões, com os formatos de hipermercados, supermercados, drogarias e postos de combustível. A bandeira Extra oferece alimentos, eletrodomésticos e vestuário.

Pão de Açúcar: A bandeira Pão de Açúcar refere-se à supermercados de vizinhança do segmento Premium, moderno, que oferece atendimento, serviço, qualidade e variedade de produtos, em ambiente prático e aconchegante. Tem a sustentabilidade como parte estratégica e de valor do negócio.

Mini Mercado Extra: Formato de conveniência para atender às necessidades do dia a dia, principalmente commodities e perecíveis. Em lojas de aproximadamente 300 m², sua proposta de valor é oferecer conveniência ao melhor preço.

Minuto Pão de Açúcar: Formato de conveniência que oferece sortimento diferenciado e um ambiente prático e acolhedor, em lojas de aproximadamente 300 m². Prioriza a conveniência do cliente com serviços e Iniciativas personalizados.

Compre Bem Supermercados: Formato de supermercado dedicado a atender as necessidades dos públicos B e C, com foco na excelência em atendimento e em serviços compatíveis com os supermercados regionais.

Assaí Atacadista: O segmento de atacado de autosserviço é focado em clientes de pequenas e médias empresas e também no cliente final que procura comprar produtos por preços mais competitivos. Oferece itens de mercearia, alimentos, perecíveis, bebidas, embalagens, higiene e produtos de limpeza, entre outros.

Vantagens Competitivas

Dentre as principais vantagens competitivas da companhia estão:

Diversificação das lojas: o GPA atua em um setor competitivo, e o fato de possuir um portfólio grande de marcas ajuda a diluir o risco, devido ao fato de caso uma das bandeiras não performe bem, alguma das outras pode repor.

Diversidade geográfica: a companhia está presente em 14 estados, o que garante uma boa penetração de mercado ao grupo, tendo sua marca fortalecida.

Inovação: a empresa busca constantemente a criação de novos produtos e marcas, focando no cliente e na geração de valor. Um bom exemplo recente foi a criação da FUTURO BURGER, um hambúrguer vegetal com gosto e textura de carne, demonstrando a boa capacidade do GPA de se adaptar às tendências do mercado.

Riscos

Como toda empresa, o GPA também possui riscos, sendo esses:

Setorial: como quase toda empresa de varejo, caso a economia comece a ir mal ou a recuperação macroeconômica se dê de forma mais lenta do que o esperado, seus resultados serão afetados negativamente.

Competitividade: o varejo é um setor extremamente competitivo, onde as empresas atuantes operam com margens mais baixas do que em outros setores e, caso a companhia fique para trás em determinado momento, seus resultados serão muito afetados, podendo até mesmo gerar prejuízo.

Padrões

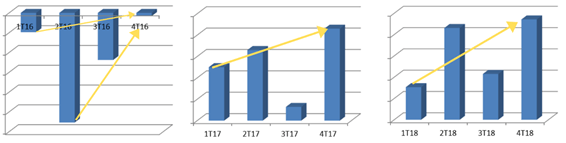

O GPA é um grupo que possui operações na maior parte do Brasil, sendo com certeza um dos maiores varejistas. Para colocar a cereja no bolo, estudamos e encontramos padrões nos resultados do 4T e que as expectativas sobre o mesmo ajudam as cotações das ações subirem.

Curiosamente, diferente de outras empresas que encontramos em nossa série, esta é a primeira empresa que realmente mostra seu processo de recuperação, justificando ser uma entre os centros das atenções do setor de varejo. Isto é, a empresa, desde 2016 onde conseguiu diminuir consideravelmente seu prejuízo e revertê-lo em lucros para os trimestres seguintes.

Só com estes dados é possível entender o porquê tanta expectativa com a empresa e otimismo para os próximos números.

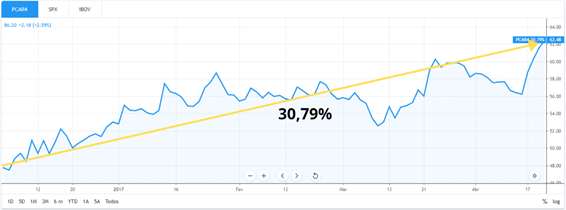

Confira como se comportaram os preços das ações em épocas que representam a sazonalidade do quarto trimestre (4T).

No primeiro período que absorve os números e os efeitos após a apresentação dos resultados trimestrais do quarto trimestre (4T16) o preço das ações da empresa cresce 30,79%.

Ou seja, passou de R$ 47,64 para R$ 62,48 em um período próximo de 5 meses.

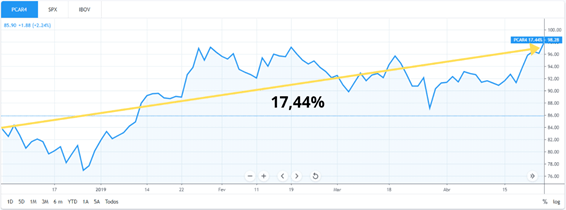

Neste período é possível observar a alta volatilidade do papel, muito sob o reflexo de resultados dentro do esperado, sem muitas surpresas e com um ingrediente extra, a entrada de um novo concorrente no mercado: a Amazon. Em um ambiente que já era competitivo, com a entrada deste novo e forte player, colocaram as ações das empresas do setor de varejo em estado de “tensão”.

Inevitavelmente refletindo nos preços das ações que demoraram para retomar a confiança, onde muitos investidores preferiram apenas observar o desenrolar dos desenvolvimentos estratégicos da empresa e esperar melhores sinais para voltar a aportar dentro desta “disputa varejista” em nosso mercado local.

Sendo assim, a alta volatilidade pode ser vista onde em aproximadamente 5 meses a empresa passou de R$ 68,62 para R$ 72,98.

No último período que absorve os resultados da empresa, tivemos a apresentação de um quarto trimestre positivo e com a empresa seguindo com sua melhora operacional justificando o otimismo na Cia.

Sendo assim, a empresa passou desempenhar melhor no preço das ações com o crescimento de 17,44%, ou seja, passando de R$ 83,52 para R$ 98,28.

Percebemos assim a força da companhia no último trimestre do ano, o que a torna, pelo menos historicamente, como uma excelente opção para se ter na carteira.

O que os analistas opinam sobre a empresa

Toro Investimentos reforça que a empresa possui potencial de crescimento ancorado por pontos positivos de retorno do viés altista da inflação alimentar, maior diluição das despesas, expansão do número de lojas, crescimento no segmento e ganho de market share. Contudo os riscos estão atrelados à forte dependência da marca Assaí, também pelo segmento de alta concorrência, modelo de negócio marcado por pequenas margens de lucratividade (e alta necessidade de capital de giro) e pela fraca barreira a entrada de novos players.

Mirae Asset reforça sua opinião através do último resultado trimestral divulgado 3T19 onde a empresa apresentou números sólidos passando uma mensagem positiva para os objetivos deste ano. Considerando que se confirme um cenário de recuperação no ambiente doméstico, com melhora gradual do emprego, juros e de inflação baixa. Sendo assim, a expectativa é de que haja um aumento nas vendas e nas margens. Além disso, o processo de reestruturação do Cassino/GPA continua ocorrendo, onde a expectativa é de que após a OPA do grupo Êxito na Colômbia, as ações do Pão de Açúcar migrem para o Novo Mercado na B3.

Conforme a Socopa os indicadores de emprego, renda e confiança do consumidor mostrando melhora, avalia-se que a empresa deva absorver estes resultados e apresentar melhora significativa. Adicionalmente, os valuations do papel mostram-se atrativos, indicando preço justo de R$ 115 por ação.

Segundo Terra Investimentos, além dos benefícios que impulsionam o crescimento do PIB acompanhado da queda do desemprego e inflação controlada, a empresa projeta crescimento via abertura de lojas, além de manter as conversões. Outro ponto que chama a atenção é que a empresa projeta crescimento no mercado de e-commerce. A Terra investimentos também trabalha indicando preço alvo em R$ 115 por ação para o fim do ano.

Planner reforça que ainda vê espaço para a ação da empresa se valorizar, considerando como fator importante a migração do GPA para o Novo Mercado, onde a percepção do mercado em relação à empresa e governança do grupo deve melhorar.

Ativa Investimentos ressalta a importância do grupo ter conseguido se desfazer do controle da Via Varejo, no qual entendiam limitava a empresa a operar sem atingir seu potencial, desviando o core business do Pão de Açúcar. Sendo assim, mesmo com a Cia performando menos de que poderia, agora a mesma se encontra em condições de proporcionar melhores resultados.

Banco do Brasil acredita que a empresa se encontra bem posicionada para aproveitar o crescimento das vendas online do setor alimentar ao longo de 2020. Dentre as diversas iniciativas estão em destaque: (1) a utilização de grandes lojas como “mini hubs” e (2) o lançamento do marketplace do GPA de forma a complementar o sortimento da companhia. Os riscos envolvem a retomada da recuperação macroeconômica mais lenta do que o esperado; cenário mais competitivo do que o esperado; desaceleração na abertura de novas lojas; incapacidade de rentabilizar o comércio alimentar online.

Fontes: Economática, BB Investimentos Research

Em uma pesquisa entre as principais casas de análises e corretoras chegamos ao Consenso de Mercado, com:

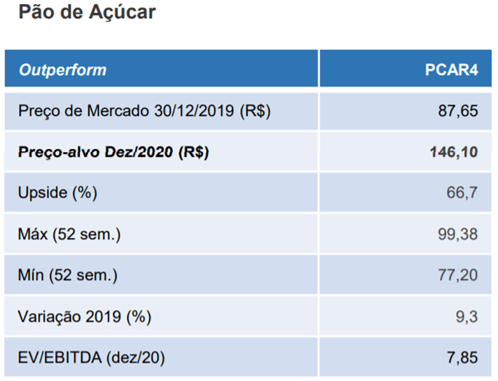

| Maior Preço Alvo: | R$ 146,10 |

| Preço Alvo Médio: | R$ 112,58 |

| Menor Preço Alvo | R$ 95,00 |

Recomendação:

| Comprar | 10 |

| Manter | 2 |

| Vender | – |

Conclusão

De acordo com as principais casas a empresa se encontra com risco-retorno e múltiplos atrativos. Os fundamentos sólidos, acompanhados com boa linha de negócio e intenções de melhorias em relação a governança corporativa levando a empresa ao Novo Mercado são alguns dos fatores positivos que elevam o otimismo para a empresa.

Entretanto é sempre importante considerar os riscos. A empresa está situada em um ambiente de forte concorrência e em uma linha de negócio que trabalha com poucas margens, isto é, precisa de dinheiro circulando, investimentos e constante inovação. Como a iniciativa de abertura de novas lojas que coloca pressão nos números e nos desempenhos, assim como nas inovações, que enfatiza a estratégia de venda de ativos relacionadas à operação não-alimentar (como postos de conveniência e drogarias).

Deste modo, no decorrer dos trimestres vimos a volatilidade dos preços de cada ação e como este mercado de varejo demanda de alta concorrência. Um novo integrante pode movimentar e interferir em muitos resultados. Bem como, alguns contratempos podem inibir os desempenhos.

Portanto, seja consciente na hora de escolher suas aplicações, isto é, aplicando com um aporte financeiro dentro da sua capacidade financeira. Lembre-se: o mercado de ações possui a modalidade de investimento de renda variável, ou seja, varia! Por este motivo, pelo risco, é preciso investir na empresa com coerência e cautela, entendendo primordialmente que são investimentos que demandam de tempo para sua maturação, isto é, longo prazo.

Fontes: Bloomberg, Investing.com, Fitch Reuters, Corretoras, RI GPA.

Nosso objetivo aqui é levar a transparência em primeiro lugar.

Não existe investimento errado, o errado é investir em algo que não se conhece. Dar certo ou não faz parte do risco que se aceitou quanto ao investimento.

Projeto Verão #5

Comente, envie suas dúvidas e interaja:

[email protected]

Advertência

O portal Acionista.com.br não faz qualquer recomendação de investimento e, portanto, não se responsabiliza por perdas, danos, custos e lucros cessantes decorrentes de operações financeiras de qualquer tipo, enfatizando que as decisões sobre investimentos são pessoais.

Retornos passados não são garantia de ganhos futuros; investimentos envolvem riscos e podem ensejar perdas, inclusive da totalidade do capital investido; percentuais prospectivos refletem apenas a opinião do autor, com base em informações disponíveis na época e consideradas confiáveis.