Caro Investidor!

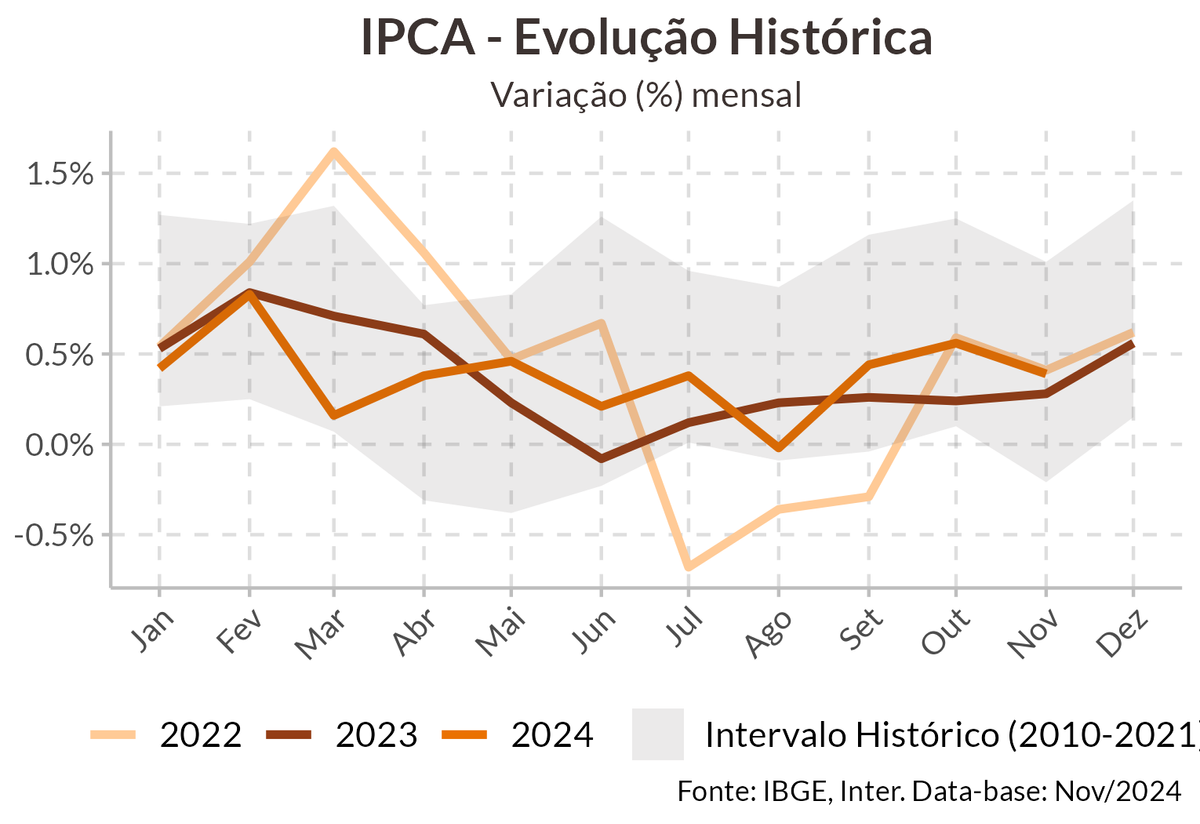

O contexto para os investimentos em Renda Fixa segue favorável em dezembro. Enquanto a economia brasileira apresentou bons números em novembro, como o anúncio do IBGE do crescimento de 0,9% do PIB no terceiro trimestre de 2024, a Bolsa sangrou e o dólar bateu recorde histórico. Por outro lado, a inflação continua sendo uma preocupação. O IPCA de novembro fechou em 0,39%, segundo o IBGE. No ano, acumula alta de 4,29% e, nos últimos 12 meses, de 4,87%, acima dos 4,76% observados nos 12 meses imediatamente anteriores. dados foram divulgados nesta terça (10).

Segundo o Itaú, a atividade econômica tem mostrado força e apesar de uma possível desaceleração no próximo ano, não é uma tema que suscite cautela dos investidores neste momento. No cenário ainda teve o anúncio do pacote de economia de gastos, que não atingiu as expectativas e pode ser insuficiente para cumprir as metas financeiras até 2026.

As medidas apresentadas focam mais na flexibilidade orçamentária do que na redução efetiva de gastos. O governo estima uma economia de R$ 72 bilhões em 2 anos, enquanto nossa avaliação indica um valor menor, de R$ 53 bilhões, sendo R$ 31 bilhões em 2026. Isso é abaixo dos R$ 35 bilhões necessários para cumprir o plano fiscal. Também anunciou a isenção do Imposto de Renda para quem ganha até R$ 5 mil, compensando com a tributação de rendas superiores a R$ 50 mil mensais.

O impacto nos juros

De acordo com o Inter, com a frustração das expectativas do mercado com o pacote de cortes, os juros futuros tiveram mais uma alta significativa, com vértices curtos superando os 14%, patamar que relembra os momentos de crise vivenciados em 2014-15.

SIMULAÇÃO GRATUITA: Descubra onde investir e fazer o seu dinheiro render de verdade. Veja por aqui.

“O impacto desta escalonada é considerável na economia, e preocupante, uma vez que pode desacelerar os investimentos, a atividade e outros. Mas acaba sendo a forma que o mercado tem reagido ao aumento de gastos do governo, refletindo temores de uma inflação maior no futuro.”

Com um cenário de muitas incertezas sobre os próximos dois anos, até as eleições de 2026, existe uma divergência considerável no mercado. Os juros futuros têm precificado um patamar bem mais elevado do que os economistas

E a Renda Fixa?

Segundo o relatório do Inter, os ativos IPCA+ têm amargado uma marcação negativa nos últimos tempos. Os que possuem duration mais longa, representados pelo índice IMAB5+ da Anbima, tem um retorno de -4,1% no ano, bem aquém dos quase 10% do acumulado da Selic.

Os ativos pré, representados pelo índice IRF, também têm desempenhado abaixo da Selic em várias janelas de curto prazo. Situação explicada pelo aumento dos juros e marcação negativa. Mas vale a pena fazer algum tipo de mudança em nossa recomendação principal?

Qual título público?

SIMULAÇÃO GRATUITA: Descubra onde investir e fazer o seu dinheiro render de verdade. Veja por aqui.

“ O IPCA+ é a grande oportunidade do mercado, e o que era bom, ficou melhor ainda, sendo cotado a 7,3% ou mais. A nossa principal recomendação é o vencimento de 2045. Com uma duration mais longa, o seu investimento pode render mais por mais tempo, embora no curto prazo sofra com a marcação a mercado. Portanto, é importante entender que esta recomendação é adequada para horizontes mais longos de investimento”, afirmam os analistas do Inter.

Entretanto, para os investidores que não querem se expor a tanto tempo, a sugestão fica para a 2029. É um vencimento mais curto, mas com taxa boa. “Porém, ressaltamos aqui que no vencimento, lá em 2029, pode não ser possível reinvestir o montante resgatado nas mesmas taxas de hoje.”

Renda fixa da Anbima

Os resultados dos indicadores de renda fixa da Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima) em novembro mostraram que o mercado permanece com incertezas relacionadas ao cenário fiscal no longo prazo, impulsionadas pelo anúncio das novas medidas do governo.

Pelo terceiro mês consecutivo, os títulos com vencimentos mais longos apresentaram as maiores quedas mensais. “O mês foi marcado pela reação do mercado aos anúncios do governo em relação ao pacote fiscal. Os preços dos ativos refletiram uma frustração inicial dos investidores em função dos desafios políticos que envolvem muitas das medidas anunciadas. Isso afetou principalmente os títulos de prazos mais longos, que são mais sensíveis às perspectivas do cenário econômico” comentou Marcelo Cidade, economista da entidade.

O IMA-B 5+, que reflete as NTN-Bs (papéis indexados ao IPCA) com prazo acima de cinco anos, teve queda de 0,23% no mês. No entanto, até o dia 27 de novembro, o índice vinha apresentando alta de 0,17%, que foi revertida diante da perda acumulada de 1,83% ocorrida após o anúncio das medidas do governo.

Já a carteira de NTN-Bs de menor prazo, o IMA-B 5, de papéis com vencimento em até cinco anos), teve ganho mensal de 0,36%.

O destaque dos títulos públicos foram as LFTs (Letras Financeiras do Tesouro) com duração de um dia útil, refletidas no IMA-S, que cresceram 0,83%.

Entre os prefixados, o IRF-M 1 (que acompanha papéis com vencimento em até um ano) avançou 0,57%. Enquanto isso, a carteira mais longa, o IRF-M 1+ (prefixados acima de um ano), caiu 1,13% no mês.

No geral, o Índice de Mercado ANBIMA, carteira que reflete todos os títulos que compõem a dívida pública, apresentou rentabilidade de 0,32% em novembro.

Títulos corporativos – Assim como nos títulos públicos, os papéis corporativos de curto prazo tiveram a melhor performance do mês. O IDA-DI, que contempla as debêntures remuneradas pela taxa diária DI com duração de um dia útil, foi o único que apresentou resultado positivo, com alta de 0,87%.

Enquanto isso, o IDA IPCA infraestrutura, que reflete as debêntures incentivadas, registrou perda de 0,47%. Já o IDA IPCA ex-Infraestrutura, composto pelos papéis sem isenção fiscal, recuou 0,21% no período. Em novembro, o IDA (Índice de Debêntures ANBIMA), que acompanha todas as debêntures marcadas a mercado, cresceu de 0,32%.

“A renda fixa oferece uma combinação atrativa de retorno elevado”, diz analista da Faz Capital

De acordo com o analista Filipe Arend, head de renda fixa da Faz Capital, a expectativa é que a renda fixa continue em destaque nas carteiras dos investidores no próximo ano, impulsionada pela manutenção da taxa básica de juros em patamares elevados. “Esse cenário é reflexo de uma atividade econômica lenta, uma inflação persistente e o risco de deterioração do quadro fiscal brasileiro, fatores que continuam impactando negativamente o mercado.”

Isso porque, segundo o analista, com os juros altos, “a renda fixa oferece uma combinação atrativa de retorno elevado, baixo risco e alta liquidez, especialmente através dos títulos públicos. Assim, os investidores seguem preferindo essa classe em detrimento de outras”.

Investimentos

No radar, destacam-se os títulos atrelados à inflação, como os IPCA+, conforme Arrend. “Atualmente, encontramos taxas acima de IPCA+ com risco soberano, garantindo proteção contra a inflação e ainda entregando um juro real significativo. Além disso, o mercado também oferece títulos prefixados com taxas elevadas, chegando a tocar 14% ao ano no Tesouro Direto. Contudo, o cenário de incerteza atual torna os prefixados mais arriscados devido à maior volatilidade de preço em comparação com os títulos de inflação.”

Quanto à trajetória da taxa Selic, o analista da Faz Capital comenta que algumas projeções indicam um aumento de 1 p.p em dezembro e mais 1 p em 2025, encerrando o próximo ano em 13,25%. “No entanto, há instituições que trabalham com uma taxa terminal acima de 14%. Mesmo com esse patamar restritivo, ele se mostra atrativo para novos investidores que desejam aproveitar as oportunidades na renda fixa, dado o histórico de juros elevados.”

No Tesouro Direto, papéis como a NTNB com vencimento em 2029 merecem atenção. Arend explica que esse título atualmente paga IPCA+ 7,12%, oferece um prazo médio (cerca de 4,5 anos), e, por não contar com pagamento semestral de cupons, maximiza o efeito do juro composto na carteira. “Além disso, por ter um vencimento mais curto, sua volatilidade é mais controlada, o que, combinado à alta taxa de juros real, o torna uma opção bastante atrativa e segura.”

Por fim, o analista destaca que é importante que os investidores estejam atentos à volatilidade das taxas, porque em um cenário de incerteza, essas taxas sofrem oscilações frequentes, impactando diretamente o preço dos títulos. “Assim, a escolha do vencimento deve ser bem alinhada ao perfil de risco e à estratégia do investidor. Títulos mais longos, por exemplo, apresentam maior volatilidade e são mais adequados a investidores de perfil arrojado. Já os conservadores devem evitar surpresas negativas ao optar por papéis de menor prazo e menor volatilidade.”

IPCA+ 7%

Conforme Nord, as recentes altas nas taxas dos títulos públicos indexados ao IPCA, como o IPCA+ 7%, têm chamado a atenção de investidores. Essa taxa é considerada uma das maiores já registradas.

O que é o IPCA+ 7%?

O IPCA+ 7% é um título público que combina a correção da inflação, medida pelo IPCA , com uma taxa de juros fixa de 7% ao ano. Essa taxa elevada reflete as incertezas no mercado sobre a capacidade do governo em equilibrar suas contas e controlar a dívida pública.

Por que as taxas do IPCA+ 7% estão tão altas?

As altas taxas do IPCA+ 7% são resultado de uma série de fatores econômicos e políticos. Entre eles:

- desequilíbrio fiscal: o governo tem enfrentado dificuldades para reduzir o déficit público. Gastos superiores às receitas têm gerado aumento na dívida pública, preocupando investidores;

- inflação e câmbio: o aumento de gastos também pressiona a inflação. Além disso, a desvalorização do real frente ao dólar impacta diretamente o custo de vida, principalmente no preço dos alimentos;

- sinalizações do governo: o mercado ainda espera ações concretas para reduzir o déficit e equilibrar as contas públicas, algo que não foi plenamente entregue até agora.

“Essas incertezas levam os investidores a exigir juros maiores para comprar títulos públicos, resultando nas altas taxas atuais.”

Vale a pena investir no IPCA+ 7%?

Segundo a Nord, sim. A taxa de IPCA+ 7% está entre as máximas históricas, tornando o título atrativo para investimentos de longo prazo.

No entanto, é importante considerar alguns fatores antes de investir:

- volatilidade de curto prazo: com a proximidade das eleições de 2026 e possíveis ações populistas em 2025, o mercado pode continuar instável;

- marcação a mercado: quem compra o título e decide vendê-lo antes do vencimento pode enfrentar prejuízos caso as taxas de juros subam ainda mais. Isso ocorre porque o valor do título cai quando as taxas aumentam;

- visão de longo prazo: para quem pretende manter o título até o vencimento, o IPCA+ 7% pode ser uma oportunidade interessante, já que oferece proteção contra a inflação e um retorno elevado.

Quando é o melhor momento para investir?

Historicamente, momentos de incerteza fiscal e juros altos podem ser bons para investir em títulos atrelados ao IPCA, desde que o investidor esteja preparado para suportar a volatilidade, segundo a Nord. Por outro lado, se o governo sinalizar controle fiscal, as taxas de juros podem começar a cair, favorecendo quem já adquiriu os títulos a taxas mais altas.

Devo trocar IPCA+ 5% 2035 para comprar IPCA+ 7% 2035?

Não. Ao realizar essa troca, você estará realizando um prejuízo de marcação a mercado. Isso significa que o Tesouro recompra o título ao preço ajustado pelas taxas atuais, que são mais altas. “Como resultado, você receberá um valor inferior ao que pagou inicialmente e terá menos capital para reinvestir, mesmo com a taxa maior. Na prática, essa operação gera uma perda que dificilmente será compensada pela nova rentabilidade.

Riscos e oportunidades do IPCA+ 7%.”

Riscos:

- alta volatilidade até 2026, devido às eleições e falta de clareza sobre a política fiscal.

- possíveis perdas na marcação a mercado para quem vender antes do vencimento.

Oportunidades:

- taxas atrativas no longo prazo, especialmente para quem busca proteção contra inflação.

- possibilidade de ganho caso o governo implemente medidas fiscais concretas e as taxas caiam.

“Investir em IPCA+ 7% pode ser uma boa estratégia para quem deseja proteger o patrimônio da inflação e aproveitar as altas taxas de juros atuais. No entanto, é fundamental entender os riscos associados à marcação a mercado e à volatilidade econômica do país. Quem tem um horizonte de longo prazo pode se beneficiar dessa oportunidade histórica, desde que esteja ciente dos desafios do cenário fiscal brasileiro”, afirma a Nord.

Como se posicionar na Renda Fixa

O dólar em âmbito global moderou ímpeto a partir da segunda metade do mês de novembro, ainda com expressiva valorização no período. No entanto, o Real seguiu em trajetória de desvalorização e alcançou o nível de R$ 6,08, na esteira da desconfiança do investidor local com a trajetória fiscal, ressalta o relatório do Itaú BBA. A curva de juros prefixados embute um cenário no qual a Selic alcança 15,5% a.a. na segunda metade de 2025, cedendo gradualmente a partir de 2026 para níveis próximos a 14,0% a.a., se mantendo neste patamar pelos próximos anos.

“Para o investidor, as principais conclusões até aqui são duas: ao longo dos próximos meses continuaremos a observar rentabilidades muito atrativas para títulos atrelados à taxa de juros, seja em termos nominais como também relativo à inflação do período, o que torna estes instrumentos a melhor escolha para navegar o curto prazo. Títulos atrelados à inflação (IPCA+) e títulos prefixados embutem cenário desafiador no qual inflação e juros estabilizam em patamares muito acima dos níveis de equilíbrio (3,5% a.a. para inflação e 9,0% para Selic) esperados pelo consenso de economistas, o que indica elevado prêmio de risco oferecido aos investidores que estejam dispostos a alocar nestes instrumentos.”

Como se posicionar na renda fixa neste cenário?

- Manter alocação em créditos privados isentos, se beneficiando de taxas ainda atrativas.

- Manter alocação em títulos atrelados à taxa de juros. “Esta parcela será capaz de amortecer a volatilidade dos próximos meses, propiciar liquidez para aproveitar futuras oportunidades e continuar apresentando elevada rentabilidade.”

- Manter alocação em títulos prefixados com prazo médio ao redor de 2 ou 3 anos. Esta parcela já embute cenário de taxa Selic acima de 15% a.a. no próximo ano e inflação superando consistentemente o teto da meta de inflação no período, podendo ainda se beneficiar de cenário mais brando de inflação nos próximos trimestres.

- Manter alocação em títulos indexados à inflação (IPCA+) de prazos médios superiores a 5 anos. Enquanto os pós-fixados devam apresentar rentabilidades acima da inflação nos próximos meses, “não projetamos que este cenário se mantenha em horizontes mais longos. Assim, esta parcela possui a função de garantir elevados retornos reais ao portfólio no médio/longo prazo.”

Recomendações Itaú

Pós-fixados

Tesouro Selic 2027 SELIC+0,0357%

Prefixado

Tesouro Prefixado 2027

IPCA+ – Tesouro IPCA+ 2029 e IPCA+7,32% Nos trechos mais longos, continuamos otimistas com o carrego de títulos atrelados ao IPCA. Embora seja esperada continuidade do cenário de taxa Selic elevada nos próximos trimestres, em horizontes mais longos o retorno de títulos pós-fixados deve convergir para o nível de equilíbrio ao redor de 5,0% a.a. acima da inflação, abaixo portanto dos níveis oferecidos nos títulos indexados à inflação. Tesouro IPCA+ 2045 IPCA+6,81%

Crédito privado

Atacadão (Carrefour Brasil) CRA022008SZ IPCA+7,1% A

Rota das Bandeiras CBAN12 IPCA+6,9%

Águas do Rio RIS424 IPCA + 7,7%

Rio+ Saneamento SABP12 IPCA+7,7%

Investidor qualificado

Grupo Mateus 22C1362141 IPCA+7,4%

PRIO PEJA23 IPCA+7,1%

Intervias IVIAA0 IPCA+7,3%

Águas do Rio RIS422 IPCA+7,7%