Nos últimos dias o mercado de renda fixa apresentou oscilações significativas, refletindo a complexidade do cenário econômico atual. As taxas de juros futuros e reais tiveram movimentos variados, trazendo incertezas e oportunidades para investidores atentos.

Um dos motivos para os movimentos foram os PMIs que revelaram um cenário econômico complexo. Nos Estados Unidos, os índices superaram as expectativas, sugerindo que o Fed deve esperar mais antes de cortar juros. Já na zona do euro, os resultados mais fracos corroboram a desaceleração econômica. “Os EUA devem continuar atentos às próximas divulgações”, alertam os analistas, enquanto a Europa enfrenta um ritmo económico mais lento.

Por outro lado, o comportamento das taxas de juros futuros varia ao longo da curva, com propostas nos vencimentos intermediários, como jan/28 (+1,0 bps) e jan/29 (+0,9 bps). O diferencial entre contratos com vencimento em janeiro de 2026 e 2034 aumentou de 87,80 pontos-base para 89,50 pontos-base, destacando uma curva mais inclinada. Já os juros reais, que conseguiram atingir suas máximas em mais de um ano, obtiveram a ceder. Por exemplo, o Tesouro IPCA+ 2029, que chegou a 6,49% ao ano, encerrou a semana em 6,29%.

Decisões cruciais e impactos no cenário econômico atual

Nos Estados Unidos, membros do Fed pedem mais evidências de surto na inflação. Austan Goolsbee, do Fed de Chicago, elogiou os dados recentes como “excelentes”, mas outros, como Lorie Logan, mostram ceticismo, pedindo vários meses de dados positivos para confirmar uma tendência.

Mesmo assim, os rendimentos dos títulos soberanos seguiram um caminho diferente com um leve arrefecimento. Com discursos variados de membros do Federal Reserve destacamos o cenário de incerteza e um mercado que começa a monitora os efeitos das altas taxas na economia. Fato que eleva a importância de monitorar a próxima temporada de resultados trimestrais.

SIMULAÇÃO GRATUITA: Descubra onde investir e fazer o seu dinheiro render de verdade. Veja por aqui.

Enquanto isso, no Brasil, o Copom manteve a taxa Selic em 10,50%, citando incertezas globais e locais e piora das expectativas inflacionárias. A decisão foi unânime, reafirmando o compromisso do Comitê em atingir a meta de inflação. Por outro lado, no cenário político, a discussão sobre a independência do Banco Central brasileiro e a trajetória de gastos públicos influenciaram o mercado.

Agenda: destaque da semana

Nesta semana, o Brasil focará na ata da última reunião do Copom, enquanto no cenário internacional, os dados de atividade da China e dos EUA, além da inflação no Reino Unido, serão cruciais. Os investidores devem manter-se atentos a esses indicadores para ajustar suas estratégias de acordo com o cenário econômico em evolução.

Estratégias para Investidores

Para investidores, a diversificação é essencial neste cenário.

A renda fixa apresentou desempenho superior ao IFIX, com o IMA-B 5+ variando +0,52% na semana, diminuindo o carrego negativo acumulado no ano para -4,14%. Enquanto isso, o dólar acumulou +11,60% no ano. Já os ativos de maior risco, como o dólar e o Ibovespa, também se destacam com alta de 2,86% e 0,5% respectivamente no mês de julho até este momento.

Dessa forma, reforço aqui a sugestão de aumentar as posições em alternativas com maior nível de segurança e liquidez (facilidade de sair). Na renda fixa, Tesouro Selic 2029 e Tesouro IPCA+ 2029 estão em regiões oportunas para uma “dobradinha”.

SIMULAÇÃO GRATUITA: Descubra onde investir e fazer o seu dinheiro render de verdade. Veja por aqui.

Já na renda variável, FIIs de papéis e ações de Utilities (energia elétrica e saneamento) assumem um nível de rentabilidade interessante e muitas vezes não apresentam tanta sensibilidade em relação ao Ibovespa. Neste momento, ativos dentro desta lista de dividendos parecem atrativos na relação risco retorno.

Nunca foi tão importante observar diferentes opiniões para encontrar oportunidades. Transforme a volatilidade em oportunidades de crescimento e prosperidade financeira no longo prazo.

Boletim Focus (24.06.24): Mais uma semana com projeção de inflação subindo

Revisões dos dados e projeções do Boletim Focos. Divulgada todas as segundas-feiras pelo Banco Central do Brasil contendo resumo das expectativas de mercado a respeito de alguns indicadores da economia brasileira.

| IPCA/24: | ALTA de 3,96% para 3,98% |

| IPCA/25: | ALTA de 3,80% para 3,85% |

| PIB/24: | ALTA de 2,08% para 2,09% |

| CÂMBIO/24: | ALTA de R$ 5,13 para R$ 5,15 |

| SELIC/24: | continua em 10,50% |

| SELIC/25: | continua em 9,50% |

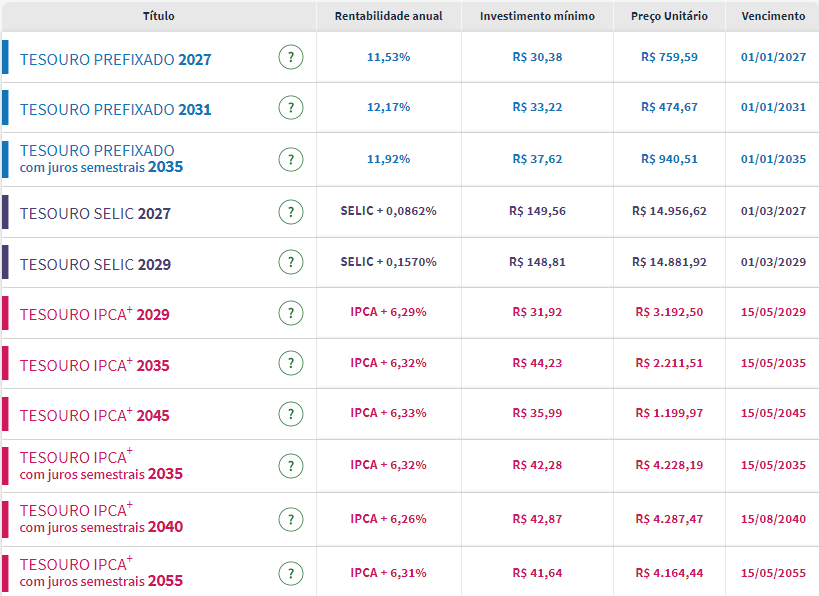

Rendimentos dos títulos do Tesouro Direto

Alta volatilidade nos rendimentos dos títulos públicos impacta a rentabilidade anual e o preço unitário – se a taxa sobe, o preço cai e vice-versa – .

Em comparação com a semana anterior as alterações com maior destaque são:

| Título | Taxa | Preço |

| Prefixado | QUEDA de 11,55% para 11,53% | ALTA de R$ 757,60 para R$ 759,60 |

| IPCA+2029 | QUEDA de 6,36% para 6,29% | ALTA de R$ 3.175,89 para 3.192,50 |

| IPCA+2045 | ALTA de 6,30% para 6,33% | QUEDA de R$ 1.204,61 para 1.199,97 |

Fonte: Tesouro Direto 24/06/2024

Quer saber quais as recomendações para investir na renda fixa? Veja as análises e sugestões conforme diversos analistas no Clube Acionista, por aqui.