Novamente presenciamos uma movimentação na curva de juros de forma oposta em relação ao mercado internacional. Enquanto rendimento dos títulos de 10 anos encerrou a sexta-feira em 4,44% ao ano, após atingir a mínima de 4,28% na quinta-feira, por aqui não conseguimos acompanhar catalisando um aumento nas taxas de juros locais em todos os prazos.

O maior estresse ocorreu nos vértices de 2 a 3 anos, com uma elevação média de 0,55 pontos percentuais, enquanto os vértices de 5 anos subiram 0,42 pontos percentuais. Na curva de taxas reais (IPCA+), houve uma variação média de +0,24 pontos percentuais nos vértices de 1 a 3 anos, enquanto os prazos mais longos oscilaram em torno de +0,14 pontos percentuais.

Curiosamente e divergindo do Boletim Focus desta segunda-feira (10), para os próximos 12 meses, a curva de juros sugere um retorno próximo a 11,0% para o CDI, indicando um possível aumento na taxa Selic. O cenário fiscal brasileiro é o principal desafio do momento e que permanece incerto, com medidas arrecadatórias insuficientes para reverter o déficit das contas públicas. Governo e Congresso ajustaram a meta fiscal, mas novas medidas aumentam a incerteza.

A semana promete ser movimentada com a divulgação do IPCA de maio no Brasil e do CPI nos Estados Unidos, além da decisão sobre a taxa de juros pelo comitê de política monetária americano. Dessa forma, apesar do cenário desafiador, oportunidades em renda fixa podem surgir.

Estratégias para navegar com a movimentação na curva de juros

A sugestão segue na adoção de uma abordagem equilibrada observando o aumento dos rendimentos do Tesouro Direto. Conforme diversos analistas, os atuais níveis de rendimentos carregam potencial de valorização relevante no médio e longo prazo.

SIMULAÇÃO GRATUITA: Descubra onde investir e fazer o seu dinheiro render de verdade. Veja por aqui.

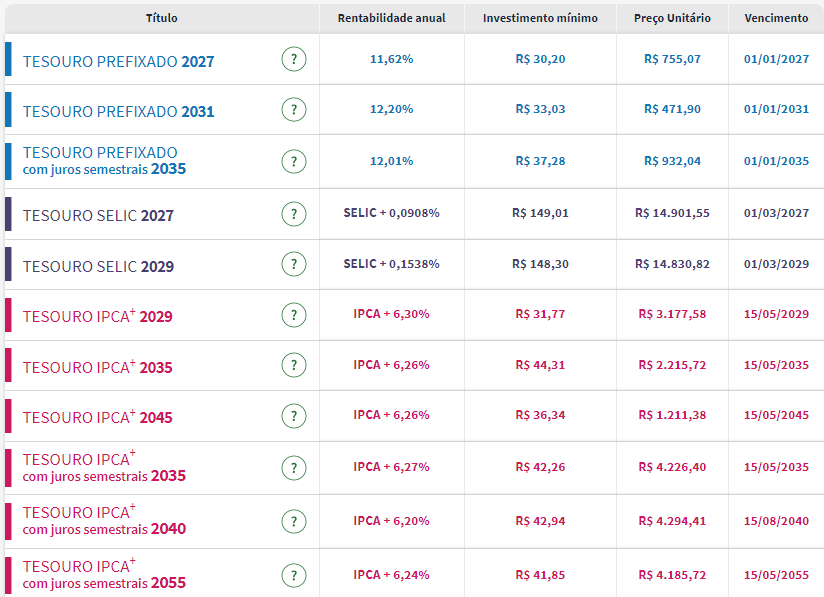

Chama a atenção os título IPCA+ com taxas de 6,30% com vencimento intermediário (2029). Contudo, o preferido dos analistas ainda é o IPCA+ 2035, também usado como referência e comparação de rentabilidade com os FIIs.

Dependendo da composição da sua carteira e o seu perfil de investidor (conseguindo respeitar o médio/longo prazo ou até carregar até o vencimento), os títulos estão com um janela interessante para alocação. A diversificação entre diferentes prazos, indexadores e emissores podem ajudar a mitigar o risco e capturar oportunidades em diferentes cenários econômicos.

Atualmente, ações do setor de Utilities e Commodities e FIIs de Tijolos apresentam potencial de valorização no longo prazo interessante para montar posição. Fique atento aos diferentes espaços no Clube Acionista e aproveite os espaços. O momento nos leva para um viés de compra e não de venda.

Nunca foi tão importante observar diferentes opiniões para encontrar oportunidades. Transforme a volatilidade em oportunidades de crescimento e prosperidade financeira no longo prazo.

Boletim Focus (10.06.24): Mais uma semana com projeção de inflação subindo

Revisões dos dados e projeções do Boletim Focos. Divulgada todas as segundas-feiras pelo Banco Central do Brasil contendo resumo das expectativas de mercado a respeito de alguns indicadores da economia brasileira.

SIMULAÇÃO GRATUITA: Descubra onde investir e fazer o seu dinheiro render de verdade. Veja por aqui.

| IPCA/24: | ALTA de 3,88% para 3,90% |

| IPCA/25: | ALTA de 3,77% para 3,78% |

| PIB/24: | ALTA de 2,05% para 2,09% |

| CÂMBIO/25: | ALTA de R$5,05 para R$5,09 |

| SELIC/24: | ALTA de 10,00% para 10,25% |

| SELIC/25: | ALTA de 9,18% para 9,25% |

Rendimentos dos títulos do Tesouro Direto

Alta volatilidade nos rendimentos dos títulos públicos impacta a rentabilidade anual e o preço unitário – se a taxa sobe, o preço cai e vice-versa – .

Fonte: Tesouro Direto 10/06/2024

Quer saber quais as recomendações para investir na renda fixa? Veja as análises e sugestões conforme diversos analistas no Clube Acionista, por aqui.