Estamos lidando com três grandes desafios locais e reconhecê-los vai ajudar na decisão sobre o viés de oportunidade. Nesta última semana, a renda fixa apresentou alta no rendimentos dos títulos impactando os preços e em sintonia com a queda do mercado de renda variável.

- Incerteza com o fiscal;

- Meta de inflação frágil;

- Credibilidade monetária mais fraca.

Três itens que aumentam a necessidade de prêmio dos investimentos, assim, aumentando taxas e reduzindo preços. Em linha com o cenário fiscal brasileiro que é questionado pelo mercado sobre a capacidade de geração de receita futura. Além disso, tivemos a pesquisa Focus que apontou aumento das expectativas de inflação, dificultando cortes na Selic pelo Banco Central.

Apesar dos resultados favoráveis na inflação corrente (IPCA-15), as expectativas para 2025 e 2026 continuam distantes da meta de 3%. Além disso, o mercado de trabalho apertado representa um risco de alta para a inflação de serviços.

Nesta semana, estaremos de olho na divulgação do PIB do primeiro trimestre na terça-feira. Na quarta-feira, o IBGE publicará a Pesquisa Industrial Mensal de abril, e na quinta-feira, a balança comercial de maio.

Agenda internacional

Nos Estados Unidos, os dados do mercado de trabalho de maio serão o foco, com o Payroll sendo divulgado na sexta-feira. Outros relatórios importantes incluem a pesquisa de oferta de empregos (JOLTS) na terça-feira e a criação líquida de empregos no setor privado (ADP) na quarta-feira. Na Europa, o Banco Central Europeu anunciará sua decisão de política monetária na quinta-feira, com expectativas de início do ciclo de corte de juros. Na China, os dados da balança comercial de maio serão divulgados na sexta-feira.

SIMULAÇÃO GRATUITA: Descubra onde investir e fazer o seu dinheiro render de verdade. Veja por aqui.

Estratégias para navegar nas oportunidades da Renda Fixa

A sugestão segue na adoção de uma abordagem equilibrada observando o aumento dos rendimentos do Tesouro Direto. Conforme diversos analistas, os atuais níveis de rendimentos carregam potencial de valorização relevante no médio e longo prazo.

Chama a atenção os título IPCA+ com taxas de 6,17% com vencimento intermediário (2029). Conforme a composição da sua carteira e o seu perfil de investidor (conseguindo respeitar o médio/longo prazo ou até carregar até o vencimento), os títulos estão com um janela interessante para alocação.

A diversificação entre diferentes prazos, indexadores e emissores podem ajudar a mitigar o risco e capturar oportunidades em diferentes cenários econômicos. Se você está seguindo as recomendações dos FIIs e as sugestões dos FIPs e Infras, deve ter notado que os FIIs de papel e o fundos de infraestrutura conseguiram apresentar estabilidade de preços.

O momento nos leva para um viés de compra e não de venda. Ações e renda fixa estão muito atrativos nos atuais patamares, por isso, fique atendo aos ajustes das carteiras recomendadas nesta virada de mês.

Nunca foi tão importante observar diferentes opiniões para encontrar oportunidades. Portanto, seja paciente e aproveite estes momentos para aumentar os aportes nos investimentos. Transformando a volatilidade em oportunidades de crescimento e prosperidade financeira a longo prazo.

SIMULAÇÃO GRATUITA: Descubra onde investir e fazer o seu dinheiro render de verdade. Veja por aqui.

Boletim Focus (03.06.24): Mais uma semana com projeção de inflação subindo

Revisões dos dados e projeções do Boletim Focos. Divulgada todas as segundas-feiras pelo Banco Central do Brasil contendo resumo das expectativas de mercado a respeito de alguns indicadores da economia brasileira.

| IPCA/24: | de 3,86% para 3,88% ⬆️ |

| IPCA/25: | de 3,75% para 3,77% ⬆️ |

| PIB/24: | segue em 2,05%🟰 |

| PIB/25: | continua em 2,05%🟰 |

| CÂMBIO/24: | permanece em R$ 5,05 🟰 |

| CÂMBIO/25: | continua em R$ 5,05 🟰 |

| SELIC/24: | de 10,00% para 10,25% ⬆️ |

| SELIC/25: | de 9,00% para 9,18% ⬆️ |

Fonte: Banco Central – Boletim Focus

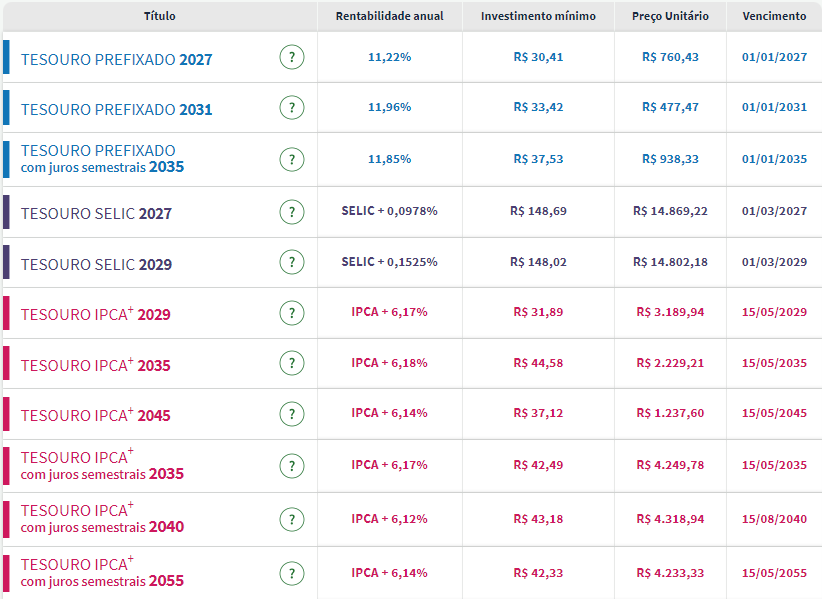

Rendimentos dos títulos do Tesouro Direto

Alta volatilidade nos rendimentos dos títulos públicos impacta a rentabilidade anual e o preço unitário – se a taxa sobe, o preço cai e vice-versa – .

Fonte: Tesouro Direto 03/06/2024

Quer saber quais as recomendações para investir na renda fixa? Veja as análises e sugestões conforme diversos analistas no Clube Acionista, por aqui.