Alta volatilidade nos juros e taxas atrativas da renda fixa sinalizam maior aversão ao risco do investidor. Diante disso, como atuar? O que o investidor deveria fazer? Como consequência, a renda variável passar a sofrer os ajustes de preços em um mercado que parece respirar incertezas.

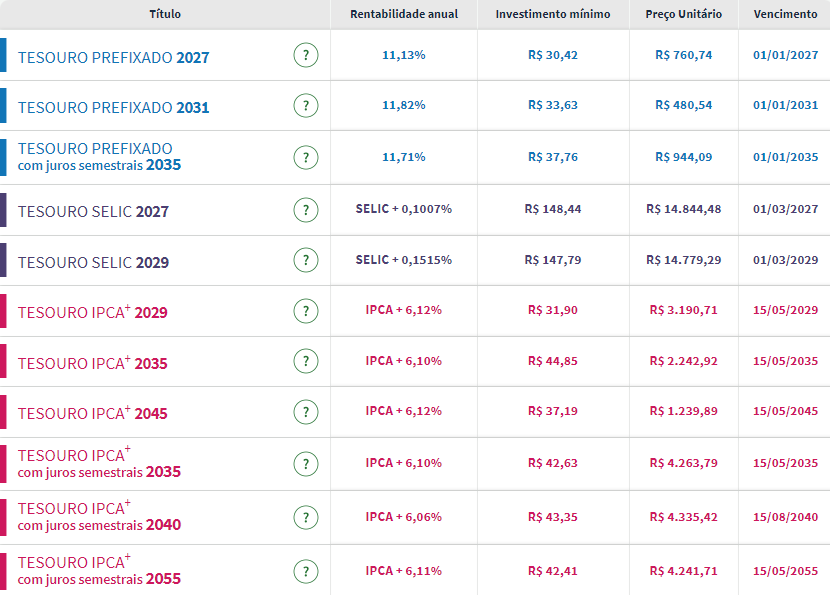

Atualmente, estamos lidando com três grandes desafios locais: incerteza com o fiscal, meta de inflação frágil e credibilidade monetária mais fraca. Cenário que explica os atuais rendimentos da curva de juros real (NTN-B ou títulos IPCA+) na faixa de 6,05 e 6,13%, bem como os títulos prefixados mostrando aumento no curto prazo.

Além disso, temos o cenário internacional com os Estados Unidos sinalizando uma economia aquecida. Assim, com discursos restritivos do Fed (Federal Reserve) que aumenta a incerteza sobre cortes de juros.

Estratégias para navegar nas oportunidades da Renda Fixa

Diante desse cenário, a sugestão segue na adoção de uma abordagem equilibrada observando o aumento dos rendimentos do Tesouro Direto. Conforme diversos analistas, os atuais níveis de rendimentos carregam potencial de valorização relevante no médio e longo prazo.

Chama a atenção os título IPCA+ com taxas de 6,10%. Conforme a composição da sua carteira e o seu perfil de investidor (conseguindo respeitar o médio/longo prazo ou até carregar até o vencimento), os títulos estão com um janela interessante para alocação.

SIMULAÇÃO GRATUITA: Descubra onde investir e fazer o seu dinheiro render de verdade. Veja por aqui.

A diversificação entre diferentes prazos, indexadores e emissores podem ajudar a mitigar o risco e capturar oportunidades em diferentes cenários econômicos. Quem está seguindo as recomendações dos FIIs e as sugestões dos FIPs e Infras, deve ter notado que os FIIs de papel e o fundos de infraestrutura conseguiram apresentar estabilidade de preços. Esse fator mostra o viés de oportunidade para a renda fixa que apresentar spread menor (diferencial de juros).

Dessa forma, observando o momento, parece que estamos em uma janela de alocações e não de realizações. Isto é, o mercado está propício para investir (iniciar ou reforçar posição) e não para vender (colocar o lucro no bolso), seja na renda fixa como na renda variável. Afinal, se a renda fixa carrega tanto prêmio, a renda variável deveria ajustar-se para um nível de desconto ainda maior.

Por isso, acompanhe as carteiras recomendadas nesta virada de mês. Nunca foi tão importante observar diferentes opiniões para encontrar oportunidades. Seja paciente e aproveite estes momentos para aumentar os aportes nos investimentos. Transformando a volatilidade em oportunidades de crescimento e prosperidade financeira a longo prazo.

Rendimento dos títulos do Tesouro Direto

Alta volatilidade nos rendimentos dos títulos públicos impacta a rentabilidade anual e o preço unitário (se a taxa sobe, o preço cai e vice-versa).

Fonte: Tesouro Direto no dia 27/05/2024

SIMULAÇÃO GRATUITA: Descubra onde investir e fazer o seu dinheiro render de verdade. Veja por aqui.

Temas relevantes para a semana

Olhando para a semana, dados importantes serão divulgados. Na Europa, a inflação ao consumidor preliminar de maio será conhecida na sexta-feira. Nos EUA, o deflator dos gastos de consumo de abril, indicador preferido do Fed, será publicado.

No Brasil, o IPCA-15 de maio, esperado para terça-feira, deve mostrar alta em bens monitorados como gasolina e produtos farmacêuticos. Além disso, indicadores de mercado de trabalho, como Caged e PNAD, serão divulgados.

Quer saber quais as recomendações para investir na renda fixa? Veja as análises e sugestões conforme diversos analistas no Clube Acionista, por aqui.