Mercado brasileiro aguarda decisões sobre as reformas fiscal e tributária no país

Em Wall Street, as preocupações com China e a probabilidade do Federal Reserve manter os juros em patamares elevados por mais tempo pesaram. Além disso, as vendas no varejo subiram acima do esperado em julho +0,7% e de +3,17% na comparação anual. No país, a produção industrial em julho subiu 1%, acima da expectativa de 0,3%.

Na Europa, o Produto Interno Bruto (PIB) da zona do euro subiu 0,3% no 2T23 e 0,6% na comparação anual, vindo ambos em linha com o esperado. Enquanto na China, o Banco Central Chinês cortou os juros de empréstimos de curto prazo para 2,50%, ante 2,65% anteriormente.

No Japão, o PIB subiu 6% na comparação anual puxado pelas exportações. No trimestre subiu 1,5%, contra +0,8%.

O iHUB Lounge possui uma área exclusiva com e-books e planilhas para você multiplicar os ganhos como investidor. A sua entrada na plataforma é gratuita clicando aqui!

SIMULAÇÃO GRATUITA: Descubra onde investir e fazer o seu dinheiro render de verdade. Veja por aqui.

Cenário Local

O Ibovespa teve mais uma semana de realização com o exterior pesando, após as taxas dos treasuries terem atingido o maior nível desde 2021, além de rumores de quebra da gigante imobiliária chinesa Evergrande.

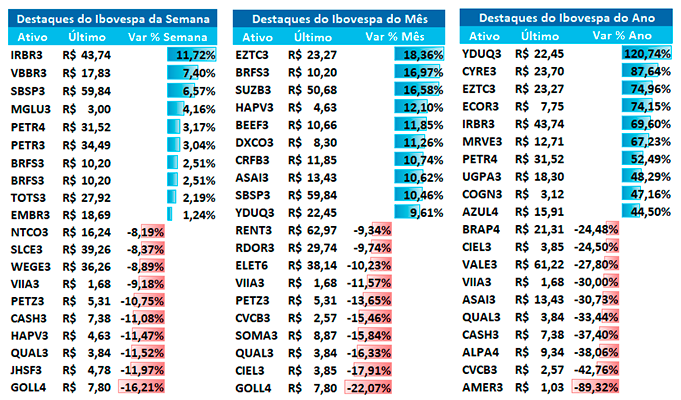

O índice Ibovespa concluiu a semana em queda de -2,25% aos 115.409, seguindo a tendência de ajuste do mercado acionário que se manifestou ao longo de agosto. Durante a última sexta-feira, ocorreu uma interrupção na sequência de 13 quedas consecutivas, estabelecendo o registro da mais extensa série de declínios na história. Essa série notável de quedas foi impulsionada por um fluxo desfavorável de investidores estrangeiros.

No âmbito macroeconômico, o ajuste nos preços dos combustíveis pela Petrobras levou a uma revisão na projeção do IPCA para 2023. Além disso, o indicador IBC-Br, que mede a atividade econômica, confirmou a desaceleração da atividade interna. No cenário político, as discussões sobre o novo marco fiscal dominaram a semana, apesar de a definição ter sido adiada para a semana seguinte.

O IBC-Br, o dado mais relevante divulgado da semana, ficou alinhado com as expectativas do mercado, registrando um crescimento de 0,63% em junho em comparação com maio. No segundo trimestre, houve um avanço de 0,4%, em contraste com os 2,2% do primeiro trimestre, indicando uma desaceleração da atividade econômica doméstica.

SIMULAÇÃO GRATUITA: Descubra onde investir e fazer o seu dinheiro render de verdade. Veja por aqui.

Um ponto de destaque durante a semana foi o aumento dos preços da Gasolina (+16,3%) e do Diesel (25,8%), refletindo os incrementos recentes nos preços internacionais dos combustíveis e a depreciação da taxa de câmbio.

A equipe de economia da XP Investimentos, estima que esse conjunto de aumentos terá um impacto de 0,38 pontos percentuais sobre o IPCA (0,35 pontos percentuais na gasolina e 0,03 pontos percentuais no diesel), levando a uma revisão para cima da projeção do IPCA para 2023, de 4,6% para 4,8%.

Na esfera política, a discussão sobre o novo marco fiscal foi o tópico principal da semana. Com o prazo se esgotando, a proposta precisa ser aprovada até o dia 31 de agosto, que é a data final para a submissão do orçamento ao Congresso. Apesar da urgência, a semana terminou sem uma definição clara sobre o assunto, aguardando a posição dos partidos de centro em relação à configuração final da reforma ministerial proposta pelo presidente Lula.

O presidente da Câmara, Arthur Lira, anunciou uma reunião de líderes e técnicos da Fazenda para discutir os rumos da matéria na próxima segunda-feira, com a possibilidade de pautar o texto logo no dia seguinte. Diante do prazo apertado, o governo está desenvolvendo uma proposta de orçamento que considera a regra aprovada no Senado, mas com cláusulas de contingência em algumas despesas, que seriam cortadas caso o novo arcabouço não seja aprovado até então.

No radar corporativo, a semana marcou o encerramento da divulgação dos resultados do segundo trimestre de 2023. De maneira geral, essa temporada não apresentou resultados robustos, devido ao ambiente macroeconômico ainda desafiador durante o período.

As empresas listadas no Ibovespa registraram uma queda de 40% nos lucros e uma redução de 15% nas receitas em comparação com o segundo trimestre do ano anterior. Além disso, apenas 34% das empresas do Ibovespa superaram as expectativas de lucros consensuais, enquanto 44% superaram as previsões de receita, de acordo com os dados do Bloomberg.

Leia também: Viver de renda: queda dos juros é um perigo?

Na última semana, os destaques incluíram os resultados dos setores de Frigoríficos, que, em geral, apresentaram resultados positivos após um trimestre difícil; Nubank, que apresentou resultados impressionantes devido à expansão da alavancagem operacional; e Natura, que entregou resultados sólidos com destaque para a expansão da marca Natura e da margem bruta, apesar de maiores custos de transformação.

Fluxo estrangeiro

O fluxo estrangeiro no mês de agosto segue de forte retirada, até o dia 17/08, foram reportados saída de R$9,325 bilhões e no ano o fluxo ainda positivo em R$14,8 bi. Com isso, a bolsa no mês de agosto (até 18/08) cai -5,8%.

Confira o comentário técnico por Gilberto Coelho Jr.

O IBOV finalmente fechou em alta após 13 pregões seguidos de baixa, em novo recorde histórico nessa série. O sinal de alta ou recuperação, ficaria mais claro com um fechamento acima dos 115.730 mirando as resistências em 119.000 ou 123.000 em topo recente. O IFR ainda está em sobrevenda (menor que 30) e caso volte a fechar acima dos 30 favorecerá repiques de alta. A tendência de baixa seria retomada com um fechamento abaixo dos 113.850, perdendo então o suporte do canal de alta com projeções em 108.000 ou 105.000.

O SP500 segue em sua tendência de baixa de curto prazo, definida pela média de 21 dias. Uma perda dos 4.336 favorecerá teste de suportes nos 4.328 ou 4.165. O sinal de alta seria retomado com um fechamento acima dos 4.383 projetando de 4.500 a 4.600.

O dólar futuro está em tendência de alta de curto prazo e caso supere os 5.015 favorecerá teste dos 5.035 ou 5.110 Um fechamento abaixo dos 4.965 traria sinal de baixa mirando suportes entre 4.884 na média de 21 dias ou 4.727 em fundo recente. O IFR saiu de sobrecompra (>70) e reforçaria sinal de baixa na perda dos 4.965.

Juros

Os juros longos abriram mais forte esta semana influenciado pela abertura dos yields dos treasuries americanos, com os agentes temendo que os juros na maior economia do mundo terão que ficar por mais tempo do que o esperado em níveis altos.

Câmbio e Commodities

O real desvalorizou com o dólar se fortalecendo perante a cesta de moedas e aumento de aversão ao risco no exterior.

As commodities recuaram com problemas de financeiras chinesas expostas no mercado de imóveis e fraqueza da economia chinesa.

Perspectivas para a semana

A semana terá o IPCA-15 como o principal indicador macro local, além dos desdobramentos das reformas fiscal e tributária. A votação da reforma fiscal está prevista para esta terça-feira (22/08) e hoje às 19h os líderes partidários e Lira se reúnem sobre o arcabouço fiscal.

No lado externo, o simpósio de Jackson Holes será o foco dos investidores, no qual os principais banqueiros centrais estarão reunidos. Por fim, o banco central chinês diminuiu a taxa de juros de 1 ano em 0,10% para 3,45%, para estimular a economia, levando as commodities para cima.

Ficou com alguma dúvida? Através do formulário abaixo, o nosso time de especialistas pode ajudar você a compreender melhor como adequar a sua carteira aos acontecimentos do mercado. Entre em contato e entenda melhor!

The post Bolsas nos EUA apontam probabilidade do FED manter os juros altos appeared first on iHUB Lounge.