| Antonio Zoratto Sanvicente 06 de junho de 2023 |

| Professor Sênior, Faculdade de Economia, Administração e Contabilidade da USP, Ph.D. (ler mais sobre o Antonio). |

| O “prêmio por risco de mercado” (equity risk premium) é um componente essencial da determinação de taxas de desconto usadas em vários tipos de avaliação. Por exemplo, para descontar os dividendos projetados da ação de uma empresa e assim determinar o valor intrínseco da ação; para a fixação de taxas justas de retorno em processos de concessão de serviços públicos; para a mensuração de desempenho de executivos que recebam remuneração variável; para verificar se os administradores de uma empresa estão criando valor para os seus acionistas.

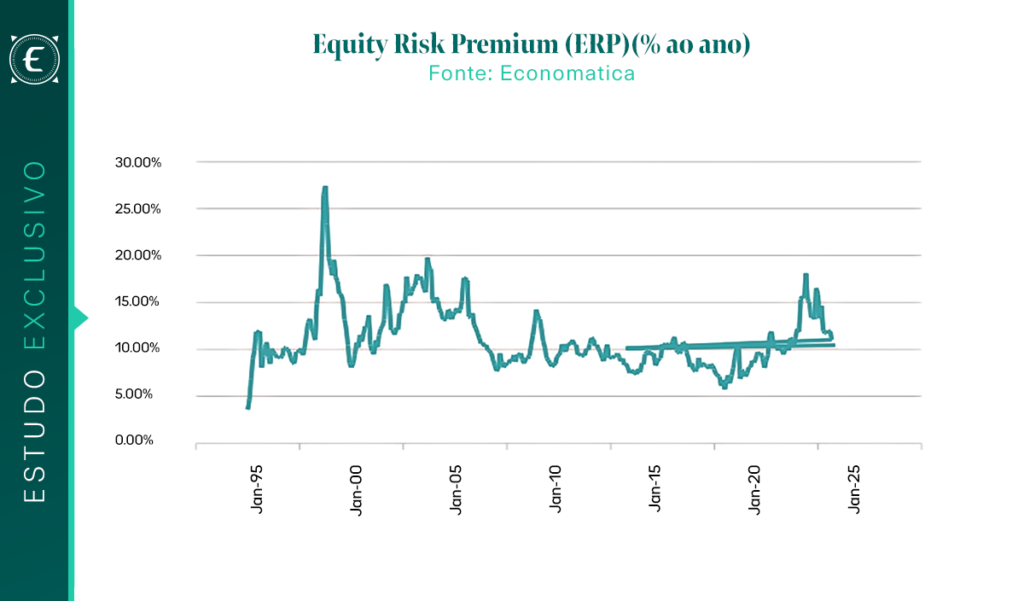

Por definição, o prêmio por risco de mercado é igual à diferença entre o retorno esperado da carteira de mercado e a taxa de juros do ativo livre de risco. A carteira de mercado, na prática, costuma ser representada por um índice do mercado acionário, como o Ibovespa ou o Standard & Poor’s 500 (S&P500). O ativo livre de risco comumente utilizado pelas consultorias financeiras é o título do Tesouro dos Estados Unidos com prazo de 10 anos. Supondo-se que estejamos avaliando algo que tenha risco igual à média do mercado (ou seja, tenha beta igual a um), então a taxa de desconto seria igual à soma da taxa livre de risco com o prêmio por risco. Comumente, nos trabalhos realizados no Brasil, tanto a taxa livre de risco quanto o retorno esperado da carteira de mercado são estimados com base no desempenho médio passado tanto do título do Tesouro dos Estados Unidos quanto do índice S&P500. Como esses indicadores refletiriam apenas as condições médias passadas do mercado internacional, soma-se o prêmio passado pelo “risco país”, cotado em títulos de dívida brasileira no mercado internacional (EMBI+). Esse procedimento corresponde ao chamado “modelo Goldman Sachs”, e o período passado considerado pode cobrir, por exemplo, os 120 meses anteriores à data de avaliação. Já que a finalidade do cálculo da taxa de desconto é levar em conta o custo de oportunidade relevante, esse procedimento é conceitualmente incorreto, apesar de sua popularidade, já que qualquer investidor gostaria de saber, para a tomada de decisão, qual é a precificação nas condições correntes de mercado, ou seja, hoje, nos mercados relevantes mencionados acima. Portanto, o procedimento alternativo apropriado seria: (a) observar e coletar a taxa de juros à qual os títulos do Tesouro dos Estados Unidos estão sendo negociados no momento presente, e (b) estimar – por que não é cotado explicitamente – o retorno esperado da carteira de mercado de ações, como as negociadas no segmento Bovespa da B3. Isto pode ser feito de maneira “implícita”, a partir da fórmula de Gordon e dos preços correntes das ações. Se forem utilizados os preços de ações negociadas no mercado brasileiro, será desnecessário somar o prêmio por “risco país”, já que os preços das ações refletem esse risco. No final de maio de 2023, o equity risk premium estimado no mercado brasileiro, para fluxos de caixa medidos em dólares norte-americanos, estava em 10,44% ao ano, estimados com dados disponíveis na Economática. No início de 2023, o prêmio estava pouco abaixo de 12,00% ao ano. A título de comparação, a taxa histórica baseada no modelo Goldman Sachs seria, no final de maio de 2023: 2,20% (taxa média histórica de Treasuries de 10 anos) + 11,26% (prêmio histórico do S&P500) + 2,92% (média histórica do prêmio por risco Brasil na base EMBI+), isto é, 16,18% ao ano. Ou seja, o uso dessa taxa, em contraste com a taxa implícita nos preços correntes de mercado, de 10,44% ao ano, produziria erros substanciais de subavaliação. O gráfico apresentado a seguir mostra a série mensal do equity risk premium implícito do mercado brasileiro, iniciando-se em janeiro de 1995. |

| Deve ser destacado que os picos da série correspondem a eventos de crise na economia e no mercado. Ao contrário do que indica corretamente a série de prêmio implícito, a série de prêmio histórico não só é incapaz de mostrar a mesma sensibilidade à mudança de condições de mercado, como denota o contrário do que deveria, pois o prêmio histórico sobe justamente quando o risco diminui. Veja-se, em especial, o que ocorreu no ponto máximo da série, em janeiro de 1999. Nesse momento, o Brasil passou pela crise cambial que provocou a mudança da política de administração da taxa de câmbio, na virada do governo FHC I para o governo FHC II. A percepção de risco de mercado era muito alta naquele período, e isso provocou o elevado prêmio por risco de mercado que aí se observa. |