Já se perguntou o que levou o Itaú BBA a rebaixar a ação do BTG Pactual (BPAC11) para “market performance”?

Nos cálculos do Itaú BBA, pagar 12x lucros no BTG versus o quanto os outros bancos estão negociando não vale a pena.

Antes do relatório, publicado em setembro, os papéis ITUB4 e BPAC11 escalavam juntos todos os picos dos Andes.

É claro que isso começou a incomodar.

Então, o Itaú BBA cortou a recomendação das units do banco de André Esteves e reduziu o preço-alvo de R$ 34 para R$ 31.

O efeito disso? As units do BTG caíram -5% no dia, mas já se recuperaram e, desde então, sobem +1,5%.

O incômodo dos “bancões”

Segundo Henrique Vasconcellos, analista de ações da Nord Research, o BTG atualmente cresce mais do que os grandes bancos brasileiros.

“O BTG tem crescido mais que os “bancões” e deve continuar entregando fortes resultados (imagem abaixo), roubando clientes e aumentando o leque de serviços ofertados”, afirma o analista.

Os analistas do BBA acreditam que o preço do BTG não é tão atrativo quanto o de outros bancos. No entanto, na imagem acima, vemos que apesar de negociar a múltiplos um pouco mais altos, o histórico de crescimento e a visibilidade futura do BTG justificam esse prêmio acima dos “bancões”.

“O BTG negocia a aproximadamente 11x lucros com um crescimento composto anual de lucro de 20% ao ano. Além disso, a empresa vem desenvolvendo novas áreas de negócios que estão apresentando excelentes resultados e, com isso, conseguem manter seu retorno sobre o patrimônio a níveis superiores aos dos bancões, quando comparamos as mesmas áreas”, destaca Vasconcellos.

BTG comparado a bancos estrangeiros

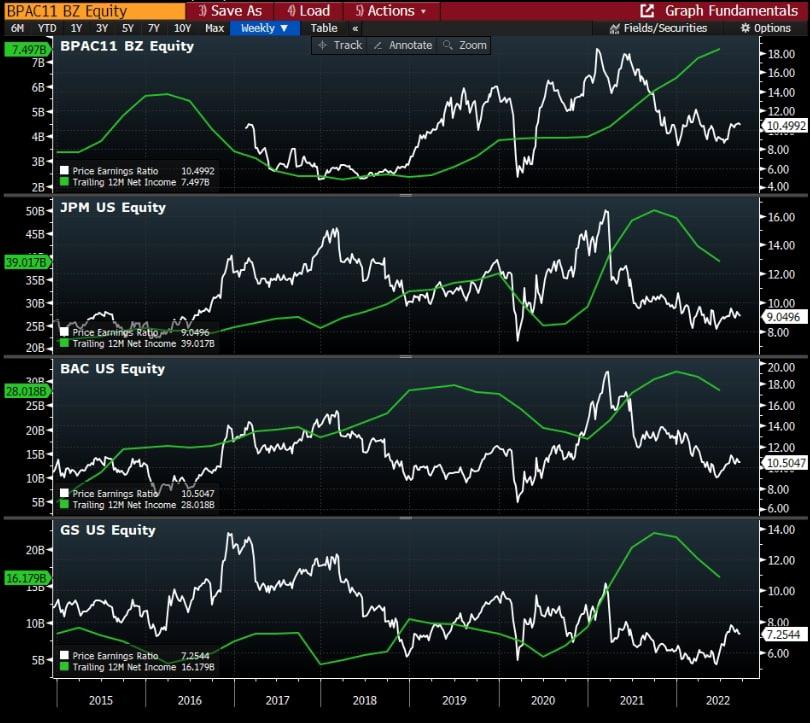

Outra comparação interessante do crescimento do BTG é em relação aos principais bancos dos Estados Unidos.

“Mesmo quando comparamos o banco brasileiro com os bancos americanos, o BTG ainda parece melhor”, comenta Vasconcellos.

Ele observa que tanto o JP Morgan (JPM) quanto o Bank of America (BAC) e o Goldman Sachs (GS) negociam a múltiplos próximos aos do BTG, mas com resultados caindo e em um mercado que ainda deve sofrer com juros subindo.

Pontos favoráveis para o BTG

Apesar do mercado mais fraco para a área de banco de investimentos, o BTG continua entregando resultados recordes.

“A estratégia do banco em diversificar as fontes de receita, entrando no varejo e trazendo serviços digitais, tem dado muito certo e vem incomodando bastante os grandes bancos (roubam os clientes e oferecem tantos produtos quanto)”, aponta Vasconcellos.

Nesse contexto, dentro da estratégia de varejo e penetração digital, o analista cita duas linhas de negócios do banco que têm surpreendido.

“Tanto a parte de Asset (gestão de recursos) quanto a parte de Wealth & Consumer Banking tem entregado resultados muito bons. Mesmo em um cenário mais adverso para o mundo de investimentos, a companhia segue captando muito bem os recursos de seus clientes”, disse.

No segundo trimestre de 2022 (2T22), a área de gestão de fundos cresceu +50% em sua receita, com o aumento de captação (“net new money”) e com o registro de taxas de performance no trimestre.

Já a área de gestão de fortunas + banco digital cresceu +66% com o avanço do varejo de alta renda e os resultados da Empiricus 100% inclusos no trimestre.

Perspectivas para o terceiro tri

Para o terceiro trimestre de 2022 (3T22), o analista acredita que o BTG continuará se destacando no setor.

“A expectativa é de um crescimento de receita próximo de 20% e de lucro de 25% no terceiro trimestre”, estima.

Nossa recomendação

Mesmo negociando a múltiplos mais altos que os bancões (10x Lucros), seguimos bastante confiantes em relação à empresa.

Reiteramos recomendação de compra para as units BPAC11.