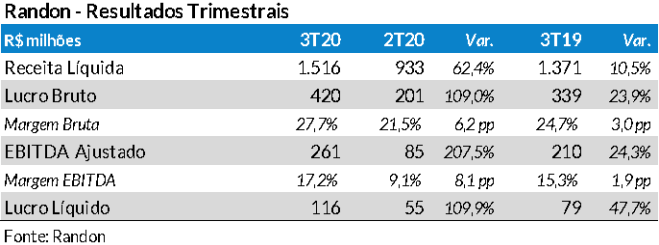

Na noite de ontem, a empresa divulgou seus números do 3T20 mostrando aumentos nas vendas, elevação das margens e um salto no lucro, também na comparação com o mesmo trimestre do ano passado.

No 3T20, o lucro da Randon alcançou R$ 116 milhões (R$ 0,34 por ação), 109,9% maior que no trimestre anterior e 47,7% acima do 3T19.

A retomada da indústria automobilística, os bons desempenhos do transporte de cargas e do agronegócio permitiram que a Randon obtivesse no 3T20 uma recuperação expressiva nas vendas comparada ao trimestre anterior e um desempenho razoável em relação ao 3T19.

Sempre comparando ao mesmo período do ano passado, as vendas no segmento de veículos e Implementos no 3T20; cuja receita representou 45,4% do total consolidado, mostrou crescimentos de 8,8% no volume vendido de Semirreboques no Brasil e 1,8% em Veículos Especiais. Em autopeças (51,1% do faturamento), as vendas foram fracas, mesmo com a inclusão de um mês da Nakata. Isso evidencia o momento ainda de recuperação da indústria automobilística nacional e do mercado de reposição. Os destaques positivos foram os crescimentos de Materiais de Fricção, com incremento de 4,9% nas unidades vendidas e Cubo

e Tambor (+26,8%).

As exportações a partir das unidades brasileiras no 3T20 atingiram US$ 22 milhões, 32,3% menos que no 3T19, em decorrência do cenário mais difícil nos mercados da empresa. Porém, comparado ao 2T20, houve crescimento de 49,3%, com a redução das medidas restritivas para circulação.

A recuperação nas vendas dos principais produtos, a elevação dos preços e a desvalorização do real; permitiram crescimentos de 62,4% na receita do 3T20 em comparação ao trimestre anterior e 10,5% em relação ao mesmo período do ano passado.

Outros pontos positivos no trimestre foram a maior diluição dos custos fixos e o aumento da eficiência na produção. Os custos ainda não foram impactados pelos aumentos do aço, o que deve ocorrer nos próximos trimestres. Com isso, a margem bruta do 3T20 ficou 6,2 pontos percentuais maior que no 2T20 e 3,0 pp acima do 3T19.

As despesas operacionais cresceram bem menos que a receita, apenas 13,5%, o que também beneficiou a margem da operação. O EBITDA no 3T20 somou R$ 261 milhões, mais de três vezes maior que no trimestre e 24,3% superior ao número do 3T19.

No 3T20, o resultado financeiro líquido negativo foi de R$ 16,2 milhões, 83,7% menor que no mesmo período de 2019, devido principalmente aos menores custos da dívida, dados pela redução da Selic.

Ao final do 3T20, o endividamento consolidado da Randon era de R$ 1,6 bilhão (R$ 1,2 bilhão sem o Banco Randon), 38,1% acima do trimestre anterior e 46,8% maior que no 3T19. Este forte aumento da dívida foi decorrente dos custos da compra e consolidação da dívida da Nakata, que somaram R$ 512 milhões. A relação dívida líquida/EBITDA no 3T20 (sem o Banco Randon) ficou em 1,8x, vindo de 1,4x no trimestre anterior e 1,2x no 3T19.

Nossa recomendação para RAPT4 é de Compra com Preço Justo de R$ 15,20 (potencial de alta em 9%). Em 2020, as ações preferenciais da Randon subiram 5,2%, mas o Ibovespa teve uma desvalorização de 11,4%. A cotação de RAPT4 no último pregão (R$ 13,97) estava 8,8% abaixo da máxima alcançada em 2020 e 255,8% acima da mínima.