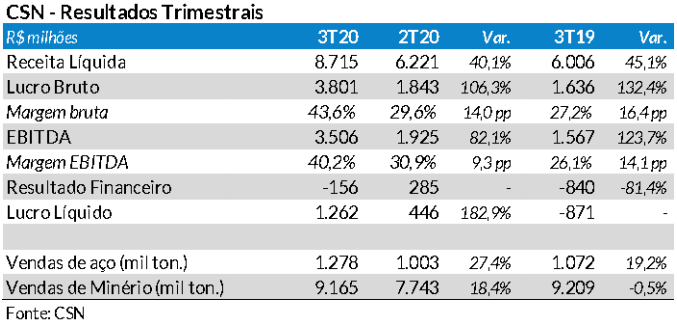

O resultado da empresa no 3T20, divulgado após o pregão de ontem, mostrou forte aumento na receita, nas margens e no lucro líquido. Isso foi consequência dos maiores volumes vendidos e preços mais elevados no segmento de mineração e também na siderurgia.

Além dos ganhos operacionais, um menor custo financeiro, ajudado pela valorização das ações da Usiminas, ajudou no resultado final do trimestre.

No 3T20, o lucro líquido da CSN foi de R$ 1.262 milhões (R$ 0,91 por ação), 182,9% maior que no trimestre anterior e revertendo o prejuízo de R$ 871 milhões incorrido no 3T19.

O volume vendido de aço pela CSN no 3T20 foi de 1.278 mil toneladas, com crescimento de 19,2%, principalmente pelo salto de 23,2% das vendas no mercado interno, sempre comparando ao mesmo trimestre do ano passado. Entre os segmentos atendidos, foi destaque o aumento de quatro pontos percentuais na participação dos produtos destinados à Distribuição. A receita da siderurgia no 3T20 foi de R$ 4,6 bilhões, valor 37,1% maior que no 3T19. Este aumento foi consequência do incremento dos volumes e também dos preços, que tiveram uma alta média de 15,0%. Foi também importante na siderurgia a redução de 2,8% no custo da produção de placas, com o melhor desempenho do Alto Forno 3, que foi recentemente

reformado.

Os melhores volumes e preços, combinado com custos controlados, levaram a aumento de 424,8% no EBITDA da siderurgia, que no 3T20 atingiu R$ 551 milhões.

No 3T20, a área de mineração da CSN foi beneficiada, principalmente, por preços elevados em dólares e a desvalorização do real. O volume vendido no 3T20 atingiu 9,2 milhões de toneladas, ficando 0,5% abaixo do 3T19, mas 18,4% maior que no trimestre anterior. Com isso, a receita do segmento foi de R$ 3,9 bilhões, 65,3% acima do 3T19. Os melhores preços e a normalidade operacional, que manteve os custos controlados, permitiu um salto na rentabilidade da mineração. O custo caixa FOB da produção de minério ficou em US$ 15,4 por tonelada, 9,4% menor que no trimestre anterior.

Os melhores preços e a redução de custos na mineração conduziram aumento de 99,3% no EBITDA deste segmento, que atingiu R$ 2,7 bilhões no 3T20.

O resultado financeiro no 3T20 foi negativo em R$ 156 milhões, 81,4% menor que no 3T19. Isso ocorreu pelos menores custos com variação cambial (-75,2%) e também pelo ganho de R$ 537 milhões com a valorização das ações da Usiminas detidas pela CSN. Este ganho não tem efeito caixa.

A dívida líquida da CSN ao final do 3T20 era de R$ 30,6 bilhões (não considerando operações de Forfaiting e Risco Sacado), 7,6% maior que no 2T20, mas com um crescimento de 11,0% nos últimos doze meses. A relação dívida líquida/EBITDA no 3T20 ficou em 3,7x, vindo de 5,2x no trimestre anterior e 3,8x no 3T19.

A empresa revisou para baixo as projeções para seu endividamento. Anteriormente, a CSN esperava fechar 2020 com uma relação dívida líquida/EBITDA de 3,7x, expectativa que foi diminuída para 2,5x. Esta meta é bastante agressiva e só tem sentido se a empresa fizer uma grande venda de ativos ou realizar a abertura de capital da sua área de mineração, opção que apostamos ocorrerá.

Nos últimos doze meses, CSNA3 subiu 43,0%, enquanto o Ibovespa teve uma desvalorização de 5,2%. A cotação de CSNA3 no último pregão (R$ 19,45) estava 0,2% abaixo da máxima alcançada em 2020 e 255,3% acima da mínima.