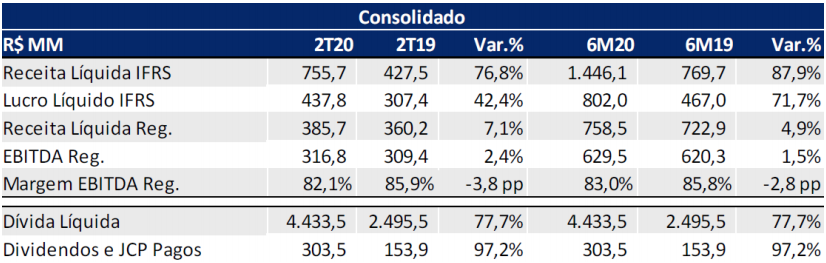

A Taesa registrou no 2T20 um lucro líquido (IFRS) de R$ 438 milhões, com crescimento de 42% em relação aos R$ 397 milhões do 2T19, reflexo (i) do crescimento da margem de implementação de infraestrutura em razão dos maiores investimentos nos empreendimentos em construção; (ii) Redução nas despesas financeiras líquidas, resultado principalmente da deflação acumulada do IPCA registrada no trimestre; (iii) Consolidação dos resultados das aquisições recentes de São João, São Pedro, Lagoa Nova, dos 3 lotes do leilão da Eletrobras (Brasnorte, Transmineiras e ETAU), da conclusão dos reforços da Novatrans, e da entrada em operação das concessões de Miracema e Mariana.

Do lado negativo a redução na correção monetária em função dos menores índices macroeconômicos registrados entre os períodos comparados; e b. Maiores custos e despesas operacionais, ex-implementação, em função principalmente do início das operações das novas concessões, reajuste pela inflação e alguns eventos não recorrentes.

Suas units, cotadas a R$ 28,33 (valor de mercado de R$ 9,8 bilhões) registram queda de 6,2% este ano. Nesse preço os múltiplos para 2020 são: P/L de 11,5x e VE/EBITDA de 12,7x. O preço justo de R$ 32,00 corresponde a um potencial de alta de 13,0%.

Destaques

Com base nas demonstrações financeiras intermediárias de 30 de junho de 2020, o Conselho de Administração da companhia aprovou a distribuição de (i) R$ 220,5 milhões (R$ 0,64018294146 / Unit) a título de dividendos intercalares, e (ii) R$ 58,8 milhões (R$ 0,17057885955 / Unit) a título de juros sobre capital próprio (JCP), totalizando R$ 279,3 milhões (R$ 0,81076180101 / Unit). O pagamento ocorrerá no dia 26 de agosto de 2020, a partir da data-base de 17 de agosto de 2020. O retorno líquido é de 2,7%

A Receita Líquida IFRS do 2T20 foi de R$ 755,7 milhões, 76,8% maior que o 2T19, devido principalmente ao aumento nos investimentos nos projetos em construção, com acréscimo na receita de implementação em R$ 335,3 milhões e ao crescimento das receita de O&M e de remuneração do ativo contratual, em função das aquisições recentes e entrada em operação de alguma concessões. A Receita Líquida IFRS do 6M20 foi de R$ 1,45 bilhão, 87,9% maior que o registrado no 6M19

Os Custos, Despesas e Depreciação e Amortização totalizaram R$ 319,7 milhões no 2T20, 179,5% maior quando comparado ao 2T19. Custos, Despesas e Depreciação e Amortização totalizaram no semestre R$ 575,7 milhões, 149,3% maior quando comparado ao 6M19.

No 2T20, o EBITDA IFRS totalizou R$ 440,0 milhões com margem EBITDA de 58,2%. O aumento de 39,1% do EBITDA IFRS na comparação contra o 2T19 em razão dos maiores investimentos nos projetos em construção, que impactaram positivamente a margem de implementação em R$ 133,8 milhões (R$ 142,8 milhões no 2T20 versus R$ 9,0 milhões no 2T19).

Com um alto desempenho operacional ao longo dos anos, a Taesa apresentou, no primeiro semestre de 2020, um índice disponibilidade da linha de 99,96%, que apresenta o desempenho consolidado da companhia, portanto, não considerando ETAU, Transmineiras, AIE e TBE

No 2T20, a Dívida Bruta da companhia fechou em R$ 6,6 bilhões, um crescimento de 16,4% ante o 1T20, O Caixa era de R$ 2,2 bilhão, resultando em uma Dívida Líquida de R$ 4,4 bilhões com crescimento de 9,9% no trimestre. A relação Dívida líquida EBITDA ficou em 3,3x (versus 3,0x no 1T20).