A semana passada foi marcada pela divulgação de dados cruciais sobre a inflação nos Estados Unidos e a ata do Copom. Fatores chamaram a atenção de investidores e reforçou a tendência dos ativos.

Os números mais recentes mostraram que a inflação ao produtor e ao consumidor em abril ficou em linha com as expectativas, oferecendo um rompimento após três meses consecutivos de surpresas negativas. O fato de não haver sinais de nova aceleração amenizou as preocupações dos investidores sobre os juros dos EUA.

No Brasil, a ata da última reunião do Copom que reduziu a taxa Selic para 10,50% ao ano, apesar da votação dividida, acalmou os mercados.

Boletim Focus (20.05.24)

Revisões dos dados e projeções do Boletim Focos. Divulgada todas as segundas-feiras pelo Banco Central do Brasil contendo resumo das expectativas de mercado a respeito de alguns indicadores da economia brasileira.

| IPCA/24: | de 3,76% para 3,80% ⬆️ |

| IPCA/25: | de 3,66% para 3,74% ⬆️ |

| PIB/24: | de 2,09% para 2,05%🔻 |

| CÂMBIO/24: | de R$ 5,00 para R$5,04 ⬆️ |

| SELIC/24: | de 9,75% para 10,00% ⬆️ |

| SELIC/27: | de 8,63% para 9,00% ⬆️ |

Fonte: Banco Central

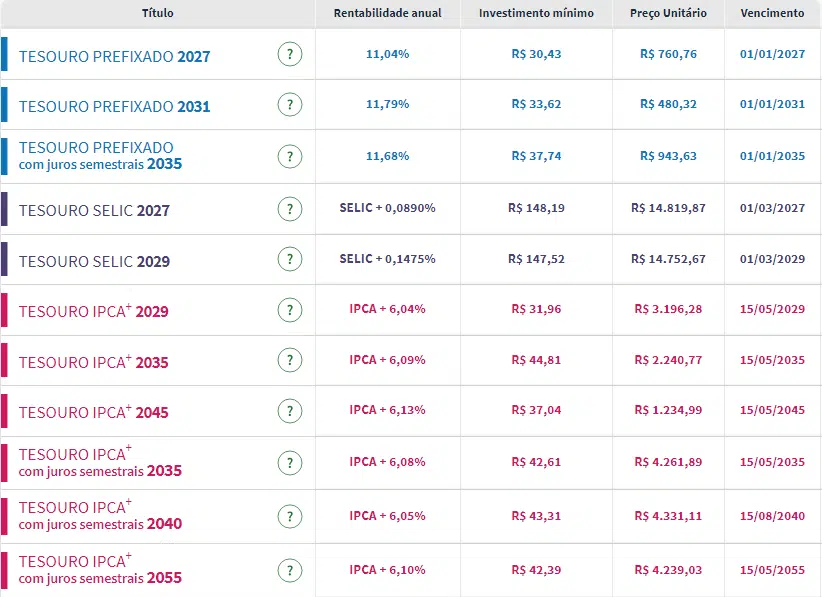

Rendimentos dos títulos do Tesouro Direto

Alta volatilidade nos rendimentos dos títulos públicos impacta a rentabilidade anual e o preço unitário – se a taxa sobe, o preço cai e vice-versa – .

Fonte: Tesouro Direto 20/05/2024

2 ativos para ter na carteira

Para os investidores, essas informações são valiosas para ajustar suas estratégias. Evidenciando a importância de considerar ações e títulos do tesouro como ativos importantes para a carteira.

Investir em ações de empresas que apresentam crescimento consistente, mesmo em períodos de alta inflação, pode ser uma estratégia eficaz. Além disso, manter uma parte do portfólio em ativos de renda fixa atrelados ao IPCA podem proteger contra a inflação e oferecer retornos atrativos.

Tudo isso você pode encontrar facilmente nas recomendações por aqui. Bem como, em análises > Renda Fixa para encontrar as sugestões dos analistas.

A sugestão segue na adoção de uma abordagem equilibrada observando o aumento dos rendimentos do Tesouro Direto. Mesmo que o aumento da taxa leve a queda dos preços, o momento soa como uma janela de oportunidade.

Resiliência dos ativos em momentos voláteis

A diversificação entre diferentes prazos, indexadores e emissores pode ajudar a mitigar o risco e capturar oportunidades em diferentes cenários econômicos. Quem está seguindo as recomendações dos FIIs e as sugestões dos FIPs e Infras, deve ter notado que os FIIs de papel e o fundos de infraestrutura conseguiram apresentar estabilidade de preços. Além disso, os Infras são aqueles que contam com papéis isentos e se tornam um ativo estratégico para a carteira.

Contudo, se você acompanha os indicadores destes ativos, seus preços já não se encontram em patamares tão atrativos. Dessa forma, mesmo que o mercado esteja propício para investir (iniciar ou reforçar posição) não saia comprando qualquer coisa.

Nos últimos dias já conseguimos notar uma mudança no “humor” do mercado e os efeitos positivos deste posicionamento. Seguimos com o mesmo viés interpretando que o movimento de pessimismo é oportunidade para entrar nos ativos, seja via Tesouro Direto e/ou ações.

Portanto, seja paciente e aproveite estes momentos para aumentar os aportes nos investimentos. Transformando a volatilidade em oportunidades de crescimento e prosperidade financeira a longo prazo.

Quer saber quais as recomendações para investir na renda fixa? Veja as análises e sugestões conforme diversos analistas no Clube Acionista, por aqui.