Atualmente, o IBOVESPA, faz um panorama do desempenho das principais ações da B3, assim como, o IFIX, revela a rentabilidade média dos principais fundos imobiliários. Porém, um dos investimentos mais rentáveis dos últimos anos, os FIDCs, que até então eram destinados apenas para investidores institucionais e qualificados e, agora, com a mudança na norma da CVM, permite acesso dos investidores pessoa física, não possuíam qualquer forma de mensuração.

“Somente quem trabalha neste segmento do mercado financeiro, sabe exatamente o que está acontecendo com o setor. Nós sabemos que, quanto menos informação, menos confiança do investidor e, quanto menos confiança, menos investimento. Por isso, nosso departamento de Inteligência de Dados, que já havia criado o Índice Multiplike de Devedores (IMD), para mensurar a inadimplência dos fundos de direitos creditórios, agora criou o Índice Multiplike de Rentabilidade dos FIDCs (IMRF), que faz uma análise mensal das cotas Sênior dos 16 maiores Fidcs da categoria fomento mercantil, sendo multicedente/ multissacado (fundo de investimento que possui múltiplos originadores e múltiplos devedores em sua composição, permitindo uma diversificação de risco) que juntos possuem um PL total de R$ 15 bilhões, equivalente a aproximadamente 32% de todo o mercado”, ressalta Volnei Eyng, CEO da Multiplike, uma das maiores gestoras do país nesse segmento, com mais de R$ 30 bilhões cedidos em crédito.

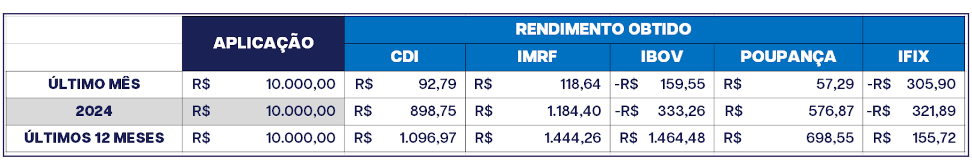

Vale ressaltar que, existe um delay entre os dados, pois é preciso aguardar os dados dos FIDCs serem enviados para a CVM e posteriormente fazer a compilação. No último mês de outubro, o IMRF apresentou uma rentabilidade de 1,19%, equivalente a 127,9% do CDI, enquanto o IBOVESPA desvalorizou -1,60%, o IFIX desvalorizou -3,06%, CDI 0,93% e a poupança 0,57%.

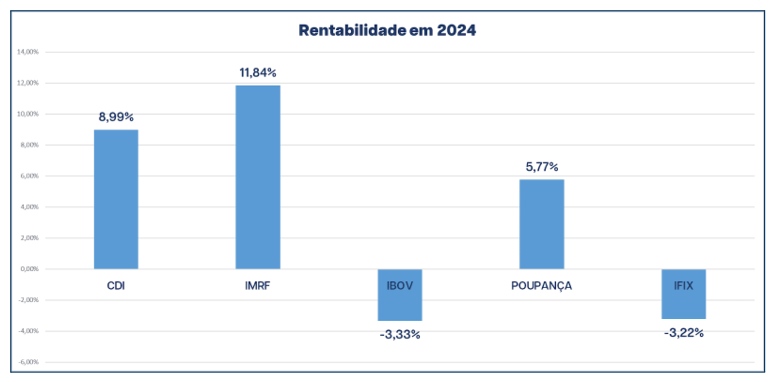

Em 2024, até o momento, a rentabilidade do IMRF chegou a 11,84%, enquanto para o CDI foi de 8,99%, -3,33% para o IBOVESPA, 5,77% para a poupança e -3,22% para o IFIX. Nos últimos 12 meses, o IMRF apresenta rentabilidade de 14,44%, frente a 10,97% do CDI, 6,99% da poupança, 1,56% do IFIX e 14,64% do IBOVESPA.

“Esse número não nos surpreende. Em diversos meses os FIDCs foram os melhores investimentos do país nos últimos anos, entretanto, não existia um índice oficial que mostrasse isso de forma clara”, explica Eyng. A inadimplência neste último mês de outubro apresentou um aumento de 10,74% de vencidos da carteira total dos FIDCs. Mesmo com este dado, a rentabilidade para o investidor não foi prejudicada. “Esse mercado se multiplicará por algumas vezes nos próximos 5 anos, assim como aconteceu com os fundos imobiliários e, quem estiver bem posicionado, tanto na entrega de resultados consistentes, como na comunicação, surfar essa onda”, dispara.

Peterson Rizzo, especialista em investimentos da Multiplike, ressalta que, diversos fatores contribuem para mitigar o risco de inadimplência dos Fundos de Investimento em Direitos Creditórios (FIDCs), oferecendo segurança aos investidores. “É crucial entender esses fatores que ajudam a reduzir o risco e proporcionam maior confiança para o investidor. Um dos principais mecanismos é a estrutura de subordinação dos FIDCs. Nesta estrutura, temos a cota júnior, que geralmente pertence aos controladores, e a cota subordinada mezanino. Juntas, essas cotas fornecem uma camada adicional de proteção ao cotista sênior, absorvendo primeiramente as perdas, se houver”, explica.

Além disso, ele também afirma que a pulverização de cedentes e sacados é fundamental. Isso significa que os créditos são distribuídos entre diversos cedentes e sacados, diminuindo a dependência de qualquer um deles e, portanto, menos risco de concentração.

Outro fator importante citado pelo especialista é a diversificação em segmentos econômicos e regiões do país. Ao espalhar os investimentos por diferentes setores e áreas geográficas, os FIDCs conseguem minimizar os impactos negativos de eventos específicos que possam afetar uma indústria ou região em particular.

Outro aspecto é o crédito estruturado, onde a análise e a gestão dos créditos são feitas de maneira criteriosa e detalhada. Isso garante que apenas créditos de boa qualidade façam parte do fundo. “Finalmente, a presença de vários controladores e agentes, como gestor, administrador, agência de classificação de risco e consultoria especializada que origina e cobra os títulos inadimplentes, proporciona uma camada extra de supervisão e gerenciamento de riscos, aumentando ainda mais a segurança do investimento,” explica Rizzo.

Vale ressaltar que, apesar da comparação com o IFIX e o IBOVESPA, que mensuram o desempenho de ativos de renda variável, o IMRF, avalia a rentabilidade média dos FIDCs da categoria Fomento Mercantil, ou seja, ativos de renda fixa, que possuem uma menor volatilidade não apenas para baixo, como também para cima. “Os grandes Family Offices, que cuidam das maiores fortunas do país, investem conosco. Isso mostra que, para os investidores qualificados, esse mercado já faz parte da diversificação de portfólio. Agora, a nossa missão é tornar mais acessível para os investidores menores, que nem sequer conhecem esse tipo de produto. O IMRF chega justamente para ser um dos pilares de informação sobre este mercado”, finaliza Eyng.

Abaixo confira uma simulação dos rendimentos com uma aplicação no valor de R$ 10 mil.