No nono relatório de 2024 do IMD, observamos que o índice de inadimplência das empresas voltou a subir após três meses de queda e atingir em junho o menor percentual desde julho de 2022, ficando com uma inadimplência de 11,52% em setembro ante 10,82% de agosto.

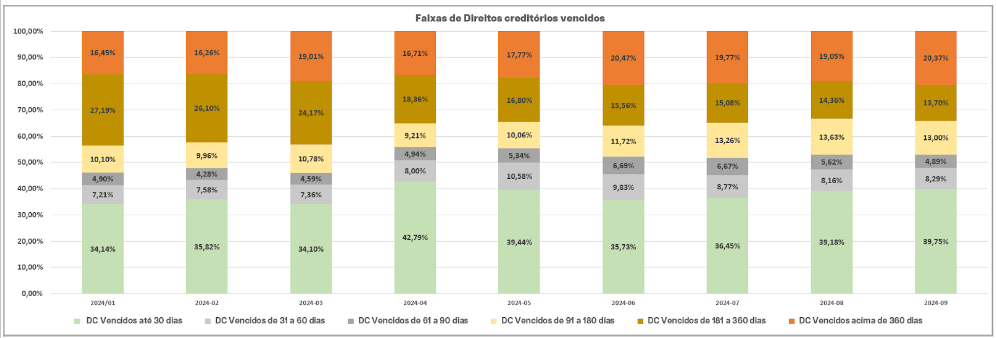

O Índice Multiplike de Devedores (IMD) oferece também uma visão abrangente da inadimplência em curto, médio e longo prazo. A faixa com vencidos com prazo acima de 360 dias foi a que apresentou a maior variação, saindo de 19,05% para 20,37% no mês de setembro. No mesmo comportamento de aumento, a faixa de vencidos de prazo mais curto de até 30 dias saiu de 39,18% para 39,75% no mês de setembro. Houve aumento menos expressivo também na faixa de vencidos entre 61 e 90 dias, saindo de 8,16% para 8,29%. As demais faixas sofreram uma queda moderada e juntas somam 31,59%.

Em setembro, o total de patrimônio líquido (PL) dos fundos analisados (FIDCs) atingiu R$ 53,6 bilhões, dos quais, R$ 52,5 bilhões, referem-se a direitos creditórios, quase 100% do montante. Desse total, R$ 6,05 bilhões não foram quitados na data original de liquidação. O estudo realizado em setembro incluiu uma amostragem de 357 FIDCs.

Com base nos dados atuais do Índice Multiplike de Devedores (IMD), que examina o cenário Multicedente/Multissacado, Volnei Eyng, CEO da Multiplike, destaca que, a inadimplência diminuiu de acordo com a redução da taxa Selic no segundo semestre de 2023 e no primeiro semestre de 2024. No período em que a Selic se manteve estável, a taxa de inadimplência também estabilizou em torno de 10,82%, mas agora com o novo ciclo de alta da taxa de juros, a inadimplência já apresenta novos aumentos, chegando a 11,52% em setembro.

“O índice de inadimplência costuma seguir de perto as variações da taxa Selic. Os dados extraídos da CVM mostram o comportamento de uma inadimplência estável até agosto, no entanto, com a expectativa de aumento da Selic, que já subiu agora em setembro, já se nota, em prazos mais curtos, um início de aumento da inadimplência, como evidenciado nos gráficos”, completa.

A Multiplike apresenta uma inadimplência sobre sua carteira de direitos creditórios muito abaixo da média de mercado, com um percentual de apenas 2,13% de vencidos. Destes, 96,71% são títulos vencidos há menos de 30 dias, indicando um risco muito menor em comparação com a média do mercado. “Nós conseguimos isso, porque investimos muito em tecnologia e pessoas qualificadas, além do nosso histórico de mercado”, finaliza Volnei.

Sobre o índice

O índice conta com uma base comparativa de janeiro de 2022 até setembro de 2024 e será atualizado mensalmente. Na média histórica dessa atual edição 357 FIDCs participam da amostragem.