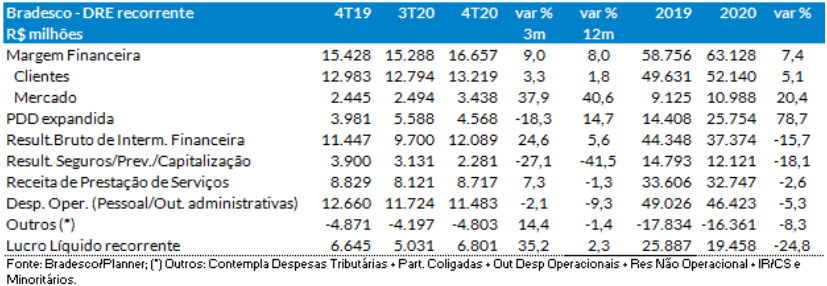

O Bradesco registrou no 4T20 um lucro líquido recorrente de R$ 6,8 bilhões (ROAE de 20,0%) com crescimento de 35,2% em relação aos R$ 5,0 bilhões do 3T20 (ROAE de 15,2%), explicado pela melhora do resultado operacional por redução de 18,3% da PDD em base expandida; alta de 7,3% das receitas de serviços, impulsionada pela retomada gradual da atividade econômica e o crescimento dos negócios; e a queda nominal de 2,3% das despesas operacionais.

Destaque positivo também para o crescimento de 9,0% da Margem Financeira, em base trimestral, que somou R$ 16,7 bilhões no 4T20 sensibilizada pela alta de 37,9% da Margem Financeira com o Mercado e o crescimento de 3,3% da Margem Financeira de clientes.

O Resultado de seguros caiu 27,1% no 4T20 ante o 3T20 para R$ 2,3 bilhões, explicado principalmente pelo comportamento dos índices econômico-financeiros; que afetaram a atualização das provisões técnicas, além da redução do faturamento e do aumento do índice de sinistralidade. Como ponto positivo, destaque para a melhora do resultado financeiro, com crescimento de 43% no trimestre.

Um bom resultado trimestral, acima do esperado, e que sinaliza tendência de retomada de crescimento do lucro e de retorno. Seguimos com recomendação de COMPRA para BBDC4 e Preço Justo de R$ 28,00/ação.

Destaques do trimestre

A carteira de crédito expandida cresceu 3,4% no trimestre e 10,3% em 12 meses alcançando R$ 687,0 bilhões, com destaque para o crescimento no segmento de pessoas físicas de 7% no trimestre e 12% no ano, impulsionada, principalmente, pelos produtos de crédito pessoal consignado e financiamento imobiliário. Em pessoas jurídicas, o destaque ficou por conta do crescimento na carteira de PME, que evoluiu 7% no trimestre e 19% no ano.

• Em dezembro de 2020 a carteira de prorrogações, líquida de amortizações totalizou R$ 48 bilhões; dos quais R$ 41 bilhões ou 86% do saldo dessas operações já haviam retornado ao pagamento normal e apenas R$ 2,9 bilhões estavam em atraso;

• A PDD Expandida foi de R$ 4,6 bilhões no 4T20, com queda de 18,3% em relação ao 3T20, mesmo considerando o aumento das despesas com impairment de ativos financeiros, impactada por um cliente específico, no valor de R$ 1 bilhão;

• O índice de cobertura atingiu 403% em dezembro, demonstrando o elevado nível de provisionamento e a redução de inadimplência com atraso superior a 90 dias (NPL de 2,2%), que apresentou queda em todos os segmentos;

• No final de 2020, o banco realizou ajustes de reestruturação que resultaram no encerramento de 400 agências no trimestre (1.083 agências no ano). Tais ações atreladas ao forte controle de custos possibilitaram uma redução de R$ 3,2 bilhões ou 6,6% das despesas operacionais; contribuindo com uma melhora anual de eficiência operacional;

• Vale destacar que o IEO acumulado 12 meses atingiu 46,3%, uma melhora de 2,7 p.p., sendo o melhor índice da série histórica do banco.

Ao final de dezembro os Ativos Totais do banco somavam R$ 1.644,8 bilhões (+16,7% em doze meses). A Basileia do banco era de 15,8% sendo de 13,8% de capital nível I para um patrimônio líquido de R$ 153,7 bilhões. O banco se encontra capitalizado e líquido, com destaque para a adequada gestão dos riscos de crédito, operacional e de capital.

JCP suplementares

O Conselho de Administração aprovou o pagamento de juros sobre o capital próprio suplementares, no valor total de R$ 184,0 milhões; sendo R$ 0,019837530 por ação ordinária e R$ 0,021821283 por ação preferencial. Serão beneficiados os acionistas na data base de 17.2.2021 passando as ações a ser negociadas “ex-direito” aos JCP suplementares a partir de 18.2.2021. O pagamento ocorrerá em 8.3.2021. O retorno líquido para BBDC4 é de 0,07%.

O Conselho de Administração irá submeter ao exame e deliberação dos seus acionistas, em AGE a ser realizada em 10 de março de 2021; o cancelamento de ações em tesouraria e a bonificação de ações.

• Cancelamento de ações em tesouraria – O cancelamento das 34.685.801 ações de emissão do banco mantidas em tesouraria, sem redução do valor do capital social; das quais 7.307.259 ordinárias e 27.378.542 preferenciais, adquiridas por meio de programas de recompra;

• Bonificação de 10% – A bonificação em ações decorrente do aumento do capital social em R$ 4,0 bilhões, elevando-o de R$ 79,1 bilhões para R$ 83,1 bilhões, mediante a capitalização de parte do saldo da conta “Reservas de Lucros – Reserva Estatutária”, com a emissão de 883.552.687 ações, sendo 442.779.931 ordinárias e 440.772.756 preferenciais;

• Estas ações serão atribuídas gratuitamente aos acionistas na proporção de 1 nova ação para cada 10 ações da mesma espécie de que forem titulares na data-base, a ser fixada após a homologação do processo pelo Banco Central do Brasil;

• A Data-Base de Direito à Bonificação será comunicada ao mercado após a aprovação do respectivo processo pelo Banco Central do Brasil. O Custo atribuído às Ações Bonificadas será de R$ 4,527177676 por ação ordinária e preferencial.

Guidance

O Bradesco comunica ao mercado suas projeções para o ano de 2021 com destaque para o crescimento esperado da carteira de crédito expandida (entre 9% e 13%); a forte redução das despesas operacionais (entre -5% e -1%) e a PDD Expandida (entre R$ 14,0 e R$ 17,0 bilhões) com expressiva queda ante R$ 25,7 bilhões em 2020.

Clube Acionista

A maior cobertura para impulsionar sua carteira de investimentos

Agendas

Saiba quando as empresas vão pagar antes de investir.

Análises

Veja análises dos bancos e corretoras em um só lugar.

Carteiras

Replique carteiras dos bancos e corretoras para investir com segurança.

Recomendações

Descubra a média de recomendações de empresas e fundos.