Os bancos americanos têm enfrentado uma série de desafios nos últimos anos, incluindo quebras abruptas de bancos como Sillicon Valley Bank e Signature Bank, bem como a crescente ameaça de uma corrida bancária em tempos de crise. Com a tecnologia tornando as transferências financeiras mais fáceis do que nunca, o risco de uma corrida bancária ocorrer em questão de minutos é uma preocupação crescente. No entanto, também podem surgir oportunidades em momentos críticos do mercado, tanto para grandes bancos que podem adquirir bancos menores e aumentar sua participação no mercado, quanto para investidores que podem encontrar boas oportunidades através de análises profundas.

Para entender melhor a situação atual dos bancos americanos, a Economatica realizou um levantamento com foco nos principais indicadores fundamentalistas dos bancos negociados nas bolsas americanas. Esses indicadores ajudam a evidenciar os destaques do setor e a evolução dos dados nos últimos anos. Com base nesses indicadores, é possível obter insights valiosos sobre a saúde financeira dos bancos americanos e sua capacidade de enfrentar as incertezas do mercado.

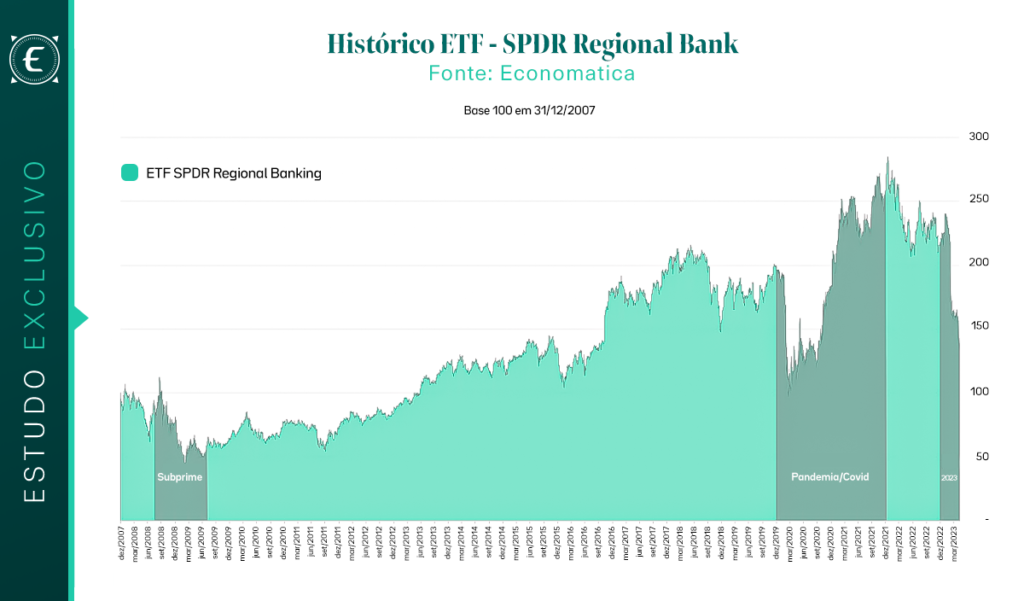

O gráfico abaixo representa a performance do SPDR S&P Regional Banking ETF (KRE), que é composto por bancos regionais e é um indicador da performance do setor bancário americano. Ele mostra que o setor bancário enfrentou grandes desafios nos últimos anos, incluindo a crise do subprime, o início e a recuperação da pandemia e, mais recentemente, os impactos dos eventos na indústria bancária. Em 2023, o ETF acumula uma queda de -35,8% até o dia 8 de maio de 2023.

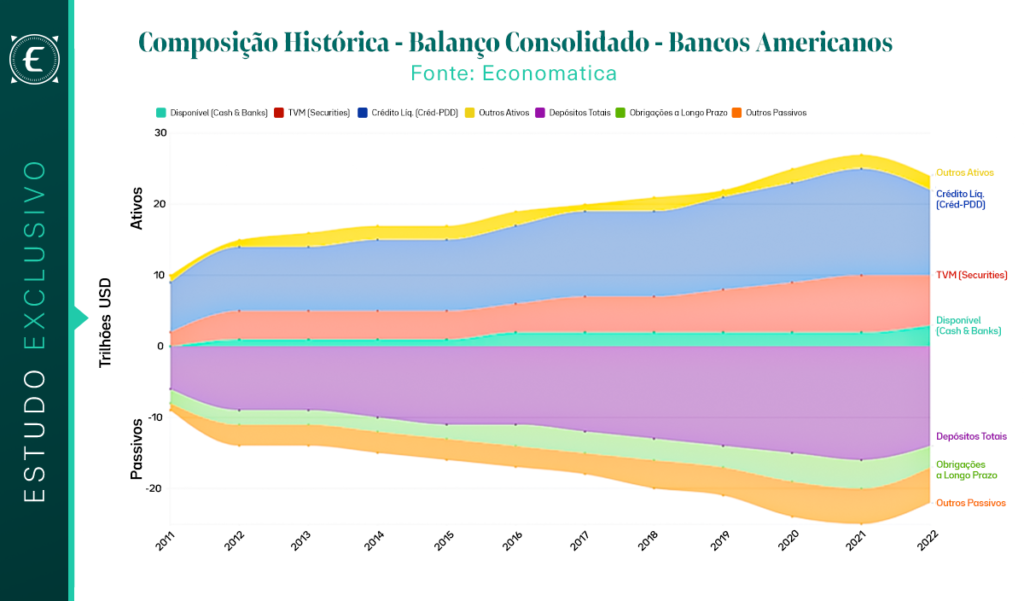

De acordo os dados, em 2021 ocorreu o pico do valor consolidado de ativos e passivos dos bancos americanos, que vêm apresentando uma grande expansão ao longo do tempo. O aumento na conta de empréstimos é o principal fator que impulsiona o crescimento dos ativos, enquanto os depósitos totais apresentam uma inflexão ao final de 2021.

Desagrupando os dados, foram classificados os bancos negociados nas bolsas americanas de acordo com o valor total de seus ativos em dólares. O JPMorgan Chase lidera o ranking com 3,7 trilhões de dólares em ativos, seguido pelo Bank of America com 3,1 trilhões, e o HSBC Holdings com 2,9 trilhões. Outros grandes bancos americanos como Citigroup, Wells Fargo, Goldman Sachs e Morgan Stanley também estão na lista, todos com atividades globais em diversos setores.

Ao observar as operações de crédito, a relação entre operações de crédito e total de ativos e a receita líquida, o JPMorgan é o líder em várias categorias, incluindo operações de crédito, com um total de US$ 1,1 trilhão no último balanço, representando um aumento de 4,99% nos últimos 12 meses. O Bank of America é o segundo colocado, com US$ 1 trilhão em crédito e um aumento de 5,3% ano a ano, seguido pelo HSBC, que apresentou uma redução de 8,7% nas operações de crédito.

O JPMorgan também é o segundo no ranking de relação Op. Crédito / total de ativos, com 29,61%, seguido pelo Citigroup com 25%. O Wells Fargo tem quase metade de seu ativo total relacionado às operações de crédito, cerca de 49%.

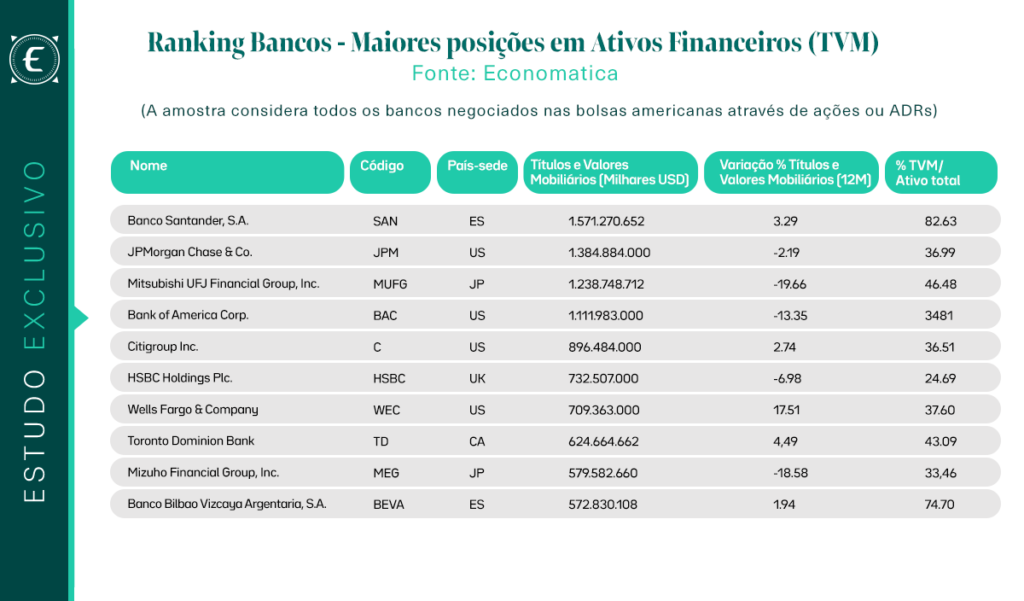

O Santander destaca-se no ranking de investimentos em ativos financeiros com 1,5 trilhão investido, seguido pelo JP Morgan, Mitsubishi Bank e Bank of America. A relação entre o valor dos ativos dos bancos e os investimentos em valores e títulos mobiliários é a mais alta para o Santander, sendo 82% dos ativos representados por investimentos em TVM, e a menor relação fica com o HSBC, com apenas 24% do seu ativo representado por investimentos em ativos financeiros. Nos últimos 12 meses, a maior variação positiva dos valores investidos em TVM foi do Wells Fargo, com 17,5% ano contra ano. Já a maior redução foi dos bancos japoneses Mizuho e Mitsubishi, com 18,5% e 19,66%, respectivamente.

Com relação às receitas, o JPMorgan lidera o ranking com receita líquida de 42 bilhões de dólares, seguido pelo Bank of America com 28,6 bilhões. A maior queda na receita líquida dos últimos 12 meses é do Goldman Sachs, com uma queda de 43,6% comparada ao resultado do ano anterior.

Quando se trata dos indicadores de rentabilidade, os analistas preferem o ROE e o ROA. Ao montar o ranking dos melhores ROEs e ROAs, é possível destacar a presença de bancos menores, empresas de serviços financeiros e grandes empresas como American Express e ING Group. O destaque vai para a Atlanticus Holdings, com 44% de ROE médio nos últimos 12 meses, seguida pela Consumer Portfolio Services com 43% e Amex com 29,9% de ROE. Quanto ao ROA, a Finwise Bancorp se destaca com um ROA de 6,27%, seguida pela Hercules Capital com 6,15%, Main Street Capital com 5,96% e Atlanticus Corp com 5,68%.

A análise de informações financeiras é essencial para a tomada de decisão em investimentos. Com a quantidade de dados disponíveis atualmente, é importante que as informações sejam precisas e confiáveis para que os investidores possam tomar decisões bem fundamentadas. Com mais de 35 anos de experiência, a Economatica oferece uma ampla gama de informações financeiras, incluindo dados de balanços patrimoniais, demonstrativos de resultados, fluxos de caixa e índices financeiros, entre outros. Nossa base de dados é reconhecida por sua precisão e confiabilidade e tem sido amplamente utilizada por investidores em todo o mundo na tomada de decisão.

Entre em contato com nosso suporte pelo telefone (11) 4081-3800 ou pelo e-mail [email protected]. Caso seja usuário da nossa solução, teremos prazer em personalizar um estudo para você. Se ainda não for usuário da nossa plataforma, solicite um trial.