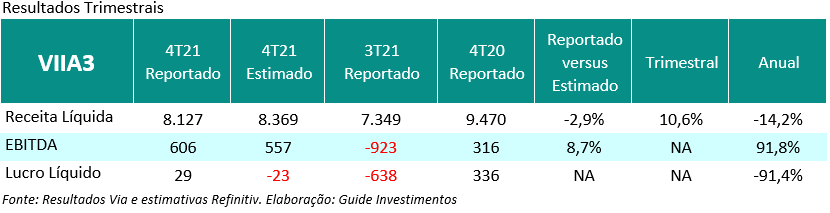

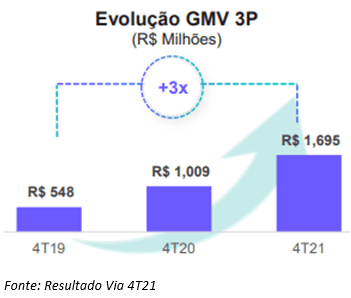

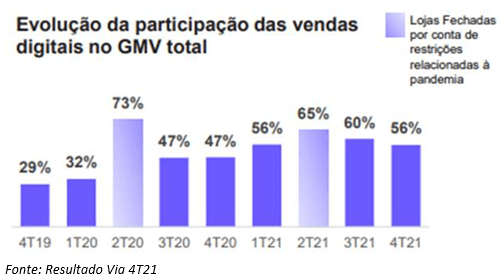

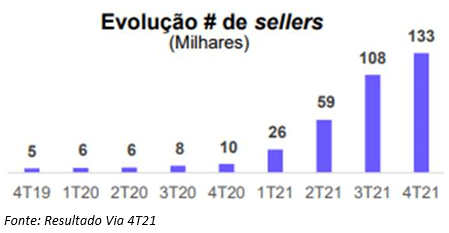

A Via reportou queda no comparativo anual durante o 4T21, com receita líquida totalizando R$ 9,5 bilhões (-14,2% A/A). O GMV total bruto, que inclui 1P, 3P e lojas, também teve queda de 6,9%, que somou R$ 11,7 bilhões. O GMV do 3P dobrou vs. 2020, alcançando um patamar de R$ 6,4 bilhões, valor alcançado com velocidade inédita no setor e respondeu por 24% das vendas digitais (+7,2 p.p. vs. 2020). A margem bruta manteve-se estável no 4T21 em 29,2% e subiu 0,7 p.p. para 30,6% no ano.

O Ebitda ajustado avançou 6,7% A/A, para R$ 734 milhões, com um ganho de margem de 1,8p.p. pontos porcentuais, que totalizou 9% no período, em função de ganhos de produtividade e bom controle de despesas. Em 2021, o EBITDA Ajustado operacional apresentou uma evolução positiva de 9,8% para R$ 2,5 bilhões e margem de 8,0% (+0,2 p.p.). Na linha do EBITDA, os ajustes não recorrentes relacionado à atualização dos processos trabalhistas foi de R$ 93 milhões no trimestre e R$ 1,1 bilhão no ano.

Houve redução do número de dias de estoque, com queda de 7 dias em comparação ao 3T21, praticamente igual ao 2T21, além de um aumento dos dias de fornecedores, resultando em uma variação positiva de R$ 1,7 bilhão no ciclo financeiro.

No 4T21, o resultado financeiro líquido dos ajustes não-recorrentes foi negativo em R$ 411 milhões, 2,4 p,p. maior como percentual da Receita Líquida (5,1%), reflexo principalmente do aumento da Selic a/a e aumento da antecipação de recebíveis de cartão de crédito.

O lucro líquido comparável para os ajustes não recorrentes foi de R$ 125 milhões (margem líquida de 1,5%) no 4T21. No ano, o lucro alcançou R$ 538 milhões (+32,2%) com margem líquida de 1,7%. O motivo foi a queda da receita e aumento das despesas financeiras, conforme apontado no resultado financeiro.

O caixa teve desembolso real de 7,5% acima do intervalo superior totalizando R$ 430 milhões. De acordo com a empresa, este desvio é resultado de uma estratégia pró-ativa da Companhia de acelerar acordos que julgou convenientes. Já as despesas trabalhistas totalizaram R$ 195 milhões, dentro do intervalo previsto. Houve também forte investimento principalmente em tecnologia e infraestrutura, além da abertura de 101 novas lojas em 2021, das quais 74% foram em munícios onde a empresa não possuía presença.

Impacto: Marginalmente positivo. A Guide Investimentos vê os números em rota de recuperação, e do ponto de vista operacional, o Ebitda acima do esperado, com uma melhora de eficiência, através de controles de custos, que se refletiu no aumento da Margem Ebitda. O lucro veio em linha com as expectativas. Entretanto vemos o cenário bastante desafiador para a empresa, que deve continuar a apresentar pressões, e não esperamos aumentos significativos de receita para os próximos períodos, em virtude do cenário macroeconômico desafiador, que deve se estender por mais alguns trimestres. A Guide segue com recomendação neutra para os papéis de VIIA3.